WORLD OIL MARKET: ANALYSIS OF PRODUCTION AND DEMAND, RUSSIA’S POSITION

JOURNAL: «SCIENTIFIC BULLETIN: FINANCE, BANKING, INVESTMENT» Issue 2 (55), 2021

Section Economics and management of national economy

Publication text (PDF):Download

UDK: 339.142

AUTHORS:

Shutaieva Elena Alekseevna,

PhD in Economics, Associate Professor,

Associate Professor of the Department of World Economy,

Institute of Economics and Management (structural subdivision),

V.I. Vernadsky Crimean Federal University,

Simferopol, Russian Federation.

Pobirchenko Viktoriya Viktorovna,

PhD in Geography, Associate Professor,

Associate Professor of the Department of World Economy,

Institute of Economics and Management (structural subdivision),

V.I. Vernadsky Crimean Federal University,

Simferopol, Russian Federation.

TYPE: Article

DOI: https://doi.org/10.37279/2312-5330-2021-2-170-184

PAGES: from 170 to 184

STATUS: Published

LANGUAGE: Russian

KEYWORDS: world market, world oil market, energy resources, oil producers, oil exporters, oil crisis.

ABSTRACT (ENGLISH):

The article analyzes the state of the world oil market. It is shown that modern problems and dilemmas of the oil market development are mediated by institutional and technological shifts on a global scale, within the contours of which the structure and mechanism of oil market pricing are formed corresponding to the changes. Analysis of the dynamics of quantitative indicators characterizing fluctuations in the oil market made it possible to reveal the essence of the transformation, assess the changes taking place in the world oil market, and show the role of OPEC from the standpoint of the regulating factor of temporary shocks in the short term. The main directions of the transformation of the world oil market have been identified in connection with the change in the role of the main players, caused by changes in the macroeconomic and geopolitical situation, the dynamics of the dollar exchange rate and the state of financial markets, the spread of the coronavirus infection COVID-19, and increased international competition. It is shown that a new circle of leading market participants is being formed and strengthened, their role in achieving market equilibrium is changing. The main players in the oil market, the United States, Saudi Arabia and Russia, have not only resource and geological potential, but also a wide range of related factors, including a mechanism for making strategic decisions.

The current situation on the world oil market complicates the conditions for Russia’s activity on it, maintaining its leading positions. An analysis of Russia’s competitive advantages in the world oil market, based on significant resource potential, showed their institutional basis: a developed export infrastructure, a diversified distribution system, integral partnerships united in a petrochemical cluster. It is shown that thanks to the crisis, the Russian oil sector has received every reason to reassess the energy strategy, the prospects of the industry, its structure and reorganization tasks, taking into account the need to ensure the stability of the industry to any external influences.

ВВЕДЕНИЕ

Несмотря на то, что структура глобального потребления первичной энергии постепенно эволюционирует от нефти и угля к более экологически «чистым» видам энергоносителей, доля нефти в суммарном потреблении первичной энергии остаётся максимальной. Мировой рынок нефти, традиционно занимая позиции одного из основных рынков энергоносителей, по-прежнему определяет тенденции развития других рынков энергоресурсов. Состояние и динамика мирового рынка нефти, в свою очередь, обусловлены успехами взаимодействия крупнейших стран — производителей и экспортёров нефти.

Россия, обладая одним из самых больших в мире потенциалов топливно-энергетических ресурсов, в приоритеты ставит усиление позиции на мировом рынке нефти, как фактор эффективного долгосрочного развития. В разные исторические периоды на долю Российской Федерации приходилось до 30 % мирового рынка нефти. В современных условиях произошло изменение расстановки сил на мировом рынке нефти, обусловленное изменениями макроэкономической и геополитической ситуации, динамикой курса доллара и состоянием финансовых рынков, усилилась международная конкуренция, что затронуло интересы России, способствовало снижению ее лидирующих позиций.

ПОСТАНОВКА ЗАДАЧИ

Мировой рынок нефти находится в центре внимания международного экономического и научного сообщества. С различных сторон рассматриваются фундаментальные изменения на рынках энергоресурсов, как в свете экономических и политических аспектов, так и с учетом современных тенденций мирового развития в условиях глобализации. Особое внимание в работах исследователей отводится особенностям формирования глобального нефтяного рынка, оказывающего существенное влияние на динамику основных показателей развития мировой экономики в целом и международной торговли. Это подтверждает и факт наличия значительного числа работ российских и зарубежных ученых, в том числе: Ю.Н. Бобылев [2], С.В. Жуков [10], А.С. Иванов [4], А.Л. Кудрин [7], Т.А. Малова [8; 9], Ш.У. Ниязбекова [5; 11], С.Е. Окунева [13], И.М. Попова [16], Н.Н. Пусенкова [17], И.В. Филимонова, Л.В. Эдер [20; 23] и др.

Цель данной статьи — рассмотрение позиции Российской Федерации на мировом рынке нефти в контексте современных тенденций и перспектив его развития.

РЕЗУЛЬТАТЫ

За последнее десятилетие значительно (на 50 %) возрос объем доказанных мировых запасов нефти, превысивший 1706 млрд баррелей. Из числа крупных нефтедобывающих стран максимально увеличили свои запасы Венесуэла (в четыре раза), Канада (в 3,5 раза), а также Иран, Нигерия, США и Ирак (соответственно, на 71, 64, 61 и 37 %) (табл. 1) [25].

Таблица 1. Объем доказанных мировых запасов нефти *

| Страна | 2010 г.,

млрд барр |

Доля за 2010 г., % | 2019 г.,

млрд барр |

Доля за 2019 г., % | 2020 г.,

млрд барр |

Доля за 2020 г., % | Темп прироста, 2020 г. к 2010 г., % |

| Весь мир | 1258,8 | 100,0 | 1696,5 | 100,0 | 1706,7 | 100,0 | 35,6 |

| Венесуэла | 75,6 | 6,0 | 301,9 | 17,8 | 302,8 | 17,7 | 300,5 |

| Саудовская Аравия | 262,7 | 21,1 | 266,6 | 15,7 | 267,0 | 15,6 | 1,6 |

| Канада | 49,9 | 4,0 | 171,6 | 10,1 | 167,9 | 9,8 | 236,5 |

| Иран | 94,5 | 7,5 | 157,3 | 9,3 | 155,6 | 9,1 | 64,7 |

| Ирак | 123,1 | 9,8 | 142,5 | 8,4 | 145,0 | 8,5 | 1,2 |

| Российская Федерация | 116,2 | 9,2 | 102,4 | 6,0 | 80,0 | 4,7 | -31,2 |

| Кувейт | 97,3 | 7,7 | 101,5 | 6,0 | 101,5 | 6,0 | 4,3 |

| ОАЭ | 97,8 | 7,8 | 97,8 | 5,8 | 97,8 | 5,7 | 0 |

| Нигерия | 30,2 | 2,4 | 48,4 | 2,9 | 38,0 | 2,2 | 25,8 |

| США | 30,4 | 2,4 | 48,0 | 2,8 | 48,0 | 2,8 | 57,9 |

* Составлено на основе [25]

Бессменным лидером по количеству мировых нефтяных запасов, уже на протяжении многих лет остается Венесуэла. Не стал исключением и 2020 г. — по объёму запасов страна продолжает занимать первую строчку рейтинга с показателем равным более 300 млрд барр. в год, что составляет около 20 % от общих мировых запасов нефти. Строчку ниже с показателем 267 млрд барр. в год (что составляет 15,5 % от общемировых) — занимает Саудовская Аравия. Также необходимо отметить, что 50 % нефтяных запасов стран-участниц ОПЕК, обладают всего три страны — Венесуэла, Саудовская Аравия и Иран.

Спрос на запасы нефти зависит от ожидаемого дефицита предложения относительно ожидаемого спроса [2]. На практике изменения в спросе на запасы обычно происходят, когда геополитическая нестабильность удовлетворяется спросом на нефть и ограниченным предложением нефти. И наоборот, геополитическая напряженность не повлияет на цены на нефть, если запасы нефти не превысят ожидаемые.

В январе 2020 г. на мировом нефтяном рынке образовался значительный профицит в объеме 2,5 млн баррелей в сутки [3]. Это стало следствием стремительного падения объемов потребления нефти и нефтепродуктов в мире, несмотря на одновременное снижение объемов предложения (табл. 2).

Таблица 2. Объем мирового потребления нефти *

| Страна | 2010 г.,

тыс. барр в сутки |

Доля за 2010 г., % | 2019 г.,

тыс. барр в сутки |

Доля за 2019 г., % | 2020 г.,

тыс. барр в сутки |

Доля за 2020 г., % | Темп прироста, 2020 г. к 2010 г., % |

| Весь мир | 85867 | 100,0 | 96564 | 100,0 | 95003 | 100,0 | 10,6 |

| США | 20847 | 24,3 | 19641 | 20,3 | 19531 | 20,6 | -6,3 |

| Китай | 7454 | 8,7 | 12132 | 12,6 | 12381 | 13,0 | 66,1 |

| Индия | 2779 | 3,2 | 4503 | 4,7 | 4164 | 4,4 | 49,8 |

| Япония | 5214 | 6,1 | 4147 | 4,3 | 4037 | 4,3 | -22,6 |

| Саудовская Аравия | 2286 | 2,7 | 3919 | 4,1 | 3868 | 4,0 | 69,2 |

| Российская Федерация | 2775 | 3,2 | 3209 | 3,3 | 3137 | 3,3 | 13,0 |

| Бразилия | 2168 | 2,5 | 3176 | 3,3 | 3018 | 3,3 | 39,2 |

| Южная Корея | 2332 | 2,7 | 2769 | 2,9 | 2577 | 2,7 | 10,5 |

| Германия | 2613 | 3,0 | 2410 | 2,5 | 2340 | 2,5 | -10,4 |

| Канада | 2281 | 2,7 | 2299 | 2,4 | 2343 | 2,4 | 2,7 |

* Составлено на основе [22; 25]

Экономически высокоразвитые страны, которые встали на путь энергосбережения, снизили или сохранили потребление нефти на прежнем уровне: США (сокращение на 5 %), Германия (на 8 %) и Япония (на 22 %). Среди индустриальных стран выросло потребление нефти в Южной Корее (на 19 %) и в Российской Федерации (на 16 %) [7].

Макроэкономические тенденции, определяющие увеличение или уменьшение спроса и потребления нефти и нефтепродуктов, оказывают влияние на динамику добычи нефти, мировой объем которой в 2010–2020 гг. увеличился на 12 %: с 82,5 до 98,5 млн баррелей в сутки. Но, несмотря на это, в сравнительном разрезе 2020 и 2019 гг., мы наблюдаем, что объемы мирового потребления нефти и нефтепродуктов в январе 2020 г. упали до 98,5 млн барр. в сутки, против 102,1 млн барр. в сутки, в декабре 2019 г. Относительно аналогичного периода в 2019 г. также наблюдалось снижение на 0,8 %. Потребление нефти и нефтепродуктов в мире в январе 2020 г. снизилось как в странах ОЭСР (-1,67 млн барр. в сутки относительно прошлого месяца и -3,4 % по отношению к январю 2019 г.), так и в государствах за пределами организации (-1,89 млн барр. в сутки относительно прошлого месяца, но +1,5 % по отношению к январю 2019 г.) [29].

Для стран Европы и Российской Федерации также было характерно значительное снижение относительно аналогичного периода 2019 г. (-4,3 % и -2,3 % соответственно), в то время как в Китае наблюдался прирост на 3,4 %. В других крупных макрорегионах мира за исключением стран Африки также наблюдалось снижение потребления нефти и нефтепродуктов [10].

Наиболее значимым изменением в нефтедобыче стали неожиданно низкие показатели итогового года. Так, нефтедобыча в США на декабрь 2019 года продолжала свой рост и в среднем за месяц ее объемы достигали уровня в 13 млн барр. в сутки, а в аналогичный период 2020 г. — объем нефтедобычи в США упал до 11 млн барр. в сутки. В странах ОПЕК наблюдается такая же зависимость — объемы добычи нефти в декабре 2019 г. составляли 28,7 млн барр. в сутки, а в декабре 2020 г. снизились до 25,5 млн барр. в сутки. Наиболее сильное падение производства было характерно для Ливии и Ирака, а рост — для Саудовской Аравии и Нигерии. Что касается России, объём ее нефтедобычи в декабре 2019 г. повысился до 11,3 млн барр. в сутки (47,7 млн т), а в декабре 2020 г. составил 10,2 млн барр. в сутки (табл. 3).

Таблица 3. Мировая добыча нефти *

| Страна | 2010 г.,

тыс. барр в сутки |

Доля за 2010 г., % | 2019 г.,

тыс. барр в сутки |

Доля за 2019 г., % | 2020 г.,

тыс. барр в сутки |

Доля за 2020 г., % | Темп прироста, 2020 г. к 2010 г., % |

| Весь мир | 82519 | 100,0 | 92150 | 100,0 | 91704 | 100,0 | 11,1 |

| США | 6825 | 8,3 | 12757 | 13,4 | 12354 | 13,9 | 81,0 |

| Саудовская Аравия | 10761 | 13,0 | 12349 | 13,4 | 11986 | 13,1 | 11,4 |

| Российская Федерация | 9823 | 11,9 | 11227 | 12,2 | 10981 | 12,0 | 11,8 |

| Иран | 4295 | 5,2 | 4600 | 5,0 | 3897 | 4,2 | -9,3 |

| Ирак | 2012 | 2,4 | 4465 | 4,8 | 4031 | 4,4 | 100,3 |

| Канада | 3215 | 3,9 | 4460 | 4,8 | 4389 | 4,8 | 36,5 |

| ОАЭ | 3101 | 3,8 | 4073 | 4,4 | 3928 | 4,3 | 26,7 |

| Китай | 3716 | 4,5 | 3999 | 4,3 | 4309 | 4,7 | 6,0 |

| Бразилия | 1809 | 2,2 | 2605 | 2,8 | 2525 | 2,7 | 39,6 |

| Мексика | 3693 | 4,5 | 2456 | 2,7 | 2587 | 2,8 | -30,0 |

* Составлено на основе [30]

Несмотря на снижение добычи нефти в 2020 году и повторяющиеся экономические и геополитические потрясения, общее количество добываемой нефти продолжает расти. В январе 2021 г. объём добычи нефти в странах ОПЕК увеличился до 25,5 млн барр. в сутки (+0,18 млн барр. в сутки относительно прошлого месяца). Без учёта освобождённых от сделки ОПЕК+ стран (Ирана, Ливии и Венесуэлы) объём нефтедобычи в ОПЕК в среднем за месяц составил 21,8 млн барр. в сутки (+0,1 млн барр. в сутки относительно прошлого месяца). Целевой уровень в 22,1 млн барр. в сутки был перевыполнен на 0,4 млн барр. в сутки.

В наибольшей степени в январе 2021 г. нефтедобыча выросла в Саудовской Аравии — объём производства составил 9,1 млн барр. в сутки (+0,09 млн барр. в сутки относительно декабря 2020 г.), что немного ниже целевого уровня. Также увеличение добычи нефти наблюдалось в Венесуэле и Иране, составившее 0,49 и 2,08 млн барр. в сутки соответственно.

Напротив, наиболее существенное снижение нефтедобычи в январе 2020 г. произошло в Ливии — объём производства упал до 1,2 млн барр в сутки (-0,05 млн барр в сутки относительно декабря 2020 г.). Также уменьшение добычи нефти произошло в Нигерии — до 1,3 млн барр в сутки (-0,03 млн барр в сутки относительно декабря 2020 г.). Нигерия смогла обеспечить перевыполнение индивидуального целевого значения на 0,17 млн барр в сутки [28].

Позиции основных экспортеров продолжают занимать Российская Федерация и Саудовская Аравия [4]. В 2020 г. они вместе обеспечивали свыше 26 % глобальных поставок (по сравнению с 2010 г. их удельный вес сократился — было 27,6 %). Анализируя, можно сказать, что эта тенденция к снижению сохранится в обозримом будущем из-за интенсивного роста экспорта США (рост в 3,6 раза) и Канады (на 87 %) [8]. В настоящее время доля этих двух североамериканских стран в мировом экспорте превышает 13 % или половину экспорта Российской Федерации и Саудовской Аравии (табл. 4).

Таблица 4. Показатели стран-лидеров в общем обороте торговли нефтью *

| Страна | 2010 г.,

тыс. барр. в сутки |

Доля за 2010 г., % | 2019 г., тыс. барр. в сутки | Доля за 2019 г., % | 2020 г., тыс. барр. в сутки | Доля за 2020 г., % | Темп прироста, 2020 г. к 2010 г., % |

| Экспорт | |||||||

| Весь мир | 54582 | 100,0 | 65462 | 100,0 | 62874 | 100,0 | 15,2 |

| Российская Федерация | 6793 | 12,4 | 8635 | 13,2 | 8455 | 13,4 | 24,5 |

| Саудовская Аравия | 8311 | 15,2 | 8529 | 13,0 | 8017 | 12,7 | -3,5 |

| США | 1321 | 2,4 | 4725 | 7,2 | 4521 | 7,2 | 242,2 |

| Канада | 2336 | 4,3 | 3911 | 6,0 | 3841 | 6,1 | 64,4 |

| Мексика | 2109 | 3,9 | 1403 | 2,1 | 1326 | 2,1 | -37,1 |

| Импорт | |||||||

| Весь мир | 54617 | 100,0 | 65502 | 100,0 | 62874 | 100,0 | 15,1 |

| Европа | 13606 | 24,9 | 14212 | 21,7 | 13959 | 22,2 | 2,6 |

| США | 13653 | 25,0 | 10067 | 15,4 | 9450 | 15,0 | -30,8 |

| Китай | 3894 | 7,1 | 9223 | 14,1 | 8333 | 13,2 | 114,0 |

| Индия | 2628 | 4,8 | 4884 | 7,5 | 4357 | 6,9 | 65,8 |

| Япония | 5246 | 9,6 | 4182 | 6,4 | 4332 | 6,9 | -17,4 |

* Составлено на основе [23; 29]

Основными потребителями нефти и нефтепродуктов на протяжении многих лет остаются промышленно развитые страны, но, несмотря на это, к их уровню потребления, в последнее время, быстрыми темпами стремятся и развивающиеся страны [24].

Мировыми лидерами по количеству импортированной нефти остаются США и Япония — 21,6 и 13,8 % соответственно. В это список так же входят шесть стран Западной Европы (суммарно их доля составляет 65 %) и представители новых индустриальных стран Азии — Республика Корея и Сингапур — 4,6 и 3,2 % соответственно [27].

Япония, Республика Корея и Сингапур имеют полную зависимость от импортированной нефти, Индия же импортирует лишь 50 % нефти в свою страну, а Малайзия и Китай лишь 10 % от всего объема нефти в стране. Это дает возможность понять, что страны Азии по-разному наращивают свой нефтяной капитал и имеют свою зависимость от импорта нефти. В соответствии с этим, рост нефтяного предложения традиционных и нетрадиционных источников нефтедобычи продолжает наращивать уровень конкуренции между странами-экспортерами нефти [30].

Логично предположить, что после неизбежного спада добычи нефти страны-экспортеры сначала обеспечат достаточное количество лет потребления, в то время как остальной мир получит только сумму, необходимую для покрытия импорта на промышленные товары и продукты питания [1].

Одним из важнейших геополитических факторов, которые могут оказать большое влияние на мировой нефтяной рынок все также остаются инициативы и процессы, происходящие в странах ОПЕК [16]. В мировой нефтяной практике существует закономерность неравномерного распределения нефтяных ресурсов по всему миру, что естественным образом приводит к разнице затрат на нефтедобычу. Так, страны, обладающие большим количеством запасов, например, члены ОПЕК — имеют низкий уровень затрат на нефтедобычу, а США и страны, добывающие нефть в месторождениях Северного моря, напротив, имеют высокий уровень затрат. В соответствии с этим, существуют разнообразные возможности поставок нефти в разных регионах мира, например, при низких мировых ценах на нефть резко сокращаются возможности для расширения добычи нефти в регионах с высокими затратами. Всего, на стран-участниц ОПЕК приходится 82 % мировых разведанных запасов нефти.

Страны ОПЕК занимают значимую позицию на мировом нефтедобывающем рынке, соответственно, имеет смысл отдельно отметить нефтяной рынок стран ОПЕК, нефтедобыча которой сократила свои показатели в 2019 и 2020 гг. (табл. 5).

Таблица 5. Нефтедобыча в странах ОПЕК *

| Страна | Целевой уровень нефтедобычи | Фактический уровень нефтедобычи | Абсолютное отклонение от целевого значения | |||||

| до декабря 2019 г. | до января 2021 г. | декабрь 2019 г. | январь 2020 г. | декабрь 2020 г. | декабрь 2019 г. | январь 2020 г. | декабрь 2020 г. | |

| Алжир | 1,013 | 0,864 | 1,017 | 1,012 | 0,856 | 0,004 | -0,001 | -0,008 |

| Ангола | 1,481 | 1,249 | 1,408 | 1,374 | 1,168 | -0,073 | -0,107 | -0,081 |

| Габон | 0,179 | 0,153 | 0,22 | 0,196 | 0,182 | 0,041 | 0,017 | 0,029 |

| Ирак | 4,462 | 3,804 | 4,569 | 4,501 | 3,852 | 0,107 | 0,039 | 0,048 |

| Конго | 0,311 | 0,266 | 0,327 | 0,293 | 0,269 | 0,016 | -0,018 | 0,003 |

| Кувейт | 2,669 | 2,297 | 2,709 | 2,665 | 2,297 | 0,04 | -0,004 | 0 |

| Нигерия | 1,753 | 1,495 | 1,751 | 1,776 | 1,373 | -0,002 | 0,023 | -0,122 |

| ОАЭ | 3,012 | 2,59 | 3,063 | 3,034 | 2,576 | 0,051 | 0,022 | -0,014 |

| Саудовская Аравия | 10,144 | 8,993 | 9,679 | 9,733 | 8,965 | -0,468 | -0,411 | -0,028 |

| Экваториальная Гвинея | 0,122 | 0,104 | 0,121 | 0,124 | 0,126 | -0,001 | 0,002 | 0,022 |

| Всего 10 стран ОПЕК | 25,146 | 21,815 | 25,401 | 25,244 | 21,663 | 0,255 | 0,098 | -0,152 |

| Иран | — | — | 2,095 | 2,086 | 2,022 | — | — | — |

| Ливия | — | — | 1,14 | 0,796 | 1,215 | — | — | — |

| Венесуэла | — | — | 0,732 | 0,733 | 0,415 | — | — | — |

| Всего 13 стран ОПЕК | — | — | 29,368 | 28,859 | 25,315 | — | — | — |

* Составлено на основе [26; 28]

В абсолютном выражении в наибольшей степени рост нефтяного экспорта был характерен для Саудовской Аравии (на 0,9 млн барр. в сутки с декабря 2019 г. или +5,4 % по отношению к январю 2019 г.) и Нигерии (на 0,15 млн барр. в сутки с декабря 2019 г. или на 20,5 % по отношению к январю 2019 г.) Напротив, наиболее значительное падение экспорта сырой нефти произошло в Кувейте (на 0,18 млн барр. в сутки по сравнению с прошлым месяцем, но +1,7 % относительно аналогичного периода 2019 г.), Анголе (на 0,15 млн барр. в сутки с декабря 2019 г. и -10,4 % с декабря 2019 г.) и Габоне (-0,15 млн барр. в сутки по сравнению с прошлым месяцем и -30,4 % относительно аналогичного периода 2019 г.) [27].

Напротив, в январе 2021 г. объём морского нефтяного экспорта стран ОПЕК упал до 18,6 млн барр. в сутки (на 0,6 млн барр. в сутки с декабря 2020 г.) Наиболее сильное снижение нефтяного экспорта наблюдалось в Саудовской Аравии (на 0,4 млн барр. в сутки с декабря 2020 г. и -17 % с января 2020 г.) до 6,2 млн барр. в сутки и в Нигерии (на 0,3 млн барр. в сутки с декабря 2020 г. и -30 % с января 2020 г.) до 1,4 млн барр. в сутки. Наиболее значительное увеличение объёма экспортных нефтяных поставок произошло в ОАЭ — до 2,6 млн барр. в сутки [28].

Российская Федерация, несмотря на сложности современной глобализации в условиях экономического и нефтяного кризиса 2020 года, по-прежнему остается лидером среди стран-поставщиков нефти и нефтепродуктов. Зависимость мирового нефтяного рынка от доли Российской Федерации на рынке нефти, дает стране возможность иметь большое влияние на него и делает Россию ключевым игроком в системе мировой энергобезопасности [15]. Для дальнейшего изучения нефтяного рынка Российской Федерации, необходимо рассмотреть основные индикаторы, оказывающие наибольшее влияние на рынок нефти (табл. 6).

Таблица 6. Система индикаторов рынка нефти Российской Федерации *

| 2016 г. | 2017 г. | 2018 г. | 2019 г. | 2020 г. | Прирост 2020 г. к 2016 г., % | ||

| Показатели производственного и ресурсного потенциала | |||||||

| Объем добычи, млн тонн | 526,8 | 534,3 | 547,6 | 546,8 | 555,9 | 5,5 | |

| Объем первичной нефтепереработки, млн тонн | 288,9 | 282,9 | 280,6 | 279,9 | 287, 0 | -0,6 | |

| Глубина переработки нефти, % | 72,3 | 74,3 | 79,2 | 81,3 | 83,4 | 15,3 | |

| Производство автобензина, млн тонн | 38,4 | 39,3 | 40 | 39,2 | 39,4 | 2,6 | |

| Производство дизельного топлива, млн тонн | 77,3 | 76,2 | 76,3 | 76,8 | 77,5 | 0,2 | |

| Показатели экономической и бюджетной эффективности | |||||||

| Объем экспорта нефти и нефтепродуктов, млн тонн | 221,8 | 241,8 | 254,2 | 257,0 | 257,7 | 16,2 | |

| Объем биржевых торгов нефтепродуктами, млн тонн | 17,4 | 15,9 | 17,2 | 18,7 | 20 | 14,9 | |

| Капитальные вложения ВИНК в нефтедобычу, млн тонн | 986 | 1080 | 1210 | 1391 | 1425 | 44,5 | |

* Составлено на основе [14; 21; 23; 24]

В 2021 году нефтедобычу в Российской Федерации обеспечивают 285 организаций, имеющих лицензию на право пользования нефтяными месторождениями, в том числе: 3 компании, работающие на условиях о разделе продукции (СРП); 98 организаций входят в структуру одиннадцати вертикально-интегрированных компаний (ВИНК); 184 независимые нефтедобывающие компании, не входящие в структуру ВИНК.

Нефтепереработку в России осуществляют 80 нефтеперерабатывающих заводов (НПЗ) специального назначения. В 2020 г. на 2,5 % снизился объем первичной нефтепереработки на НПЗ России, сокращение приблизительно составило 7 млн тонн. И в конечном варианте объем нефтепереработки составил 280 млн. тонн. Также, уменьшился и суммарный объем вывоза российской нефти с таможенной территории Российской Федерации и в 2020 г. составил 257 млн тонн, снизившись по отношению к 2019 г. на 0,7 млн тонн (0,3 %). Основной причиной снижения спроса на топливо стал низкий экономический рост в мире, обусловленный распространением COVID-19 и объявлением карантинного режима, в связи с пандемией.

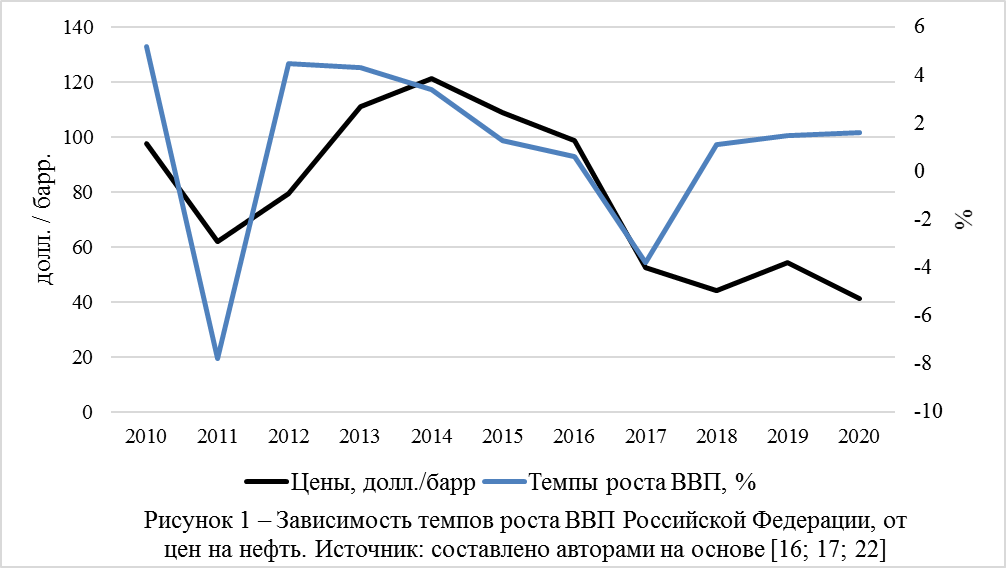

Рис. 1. Зависимость темпов роста ВВП Российской Федерации, от цен на нефть. (Составлено на основе [18; 19; 24])

Исходя из данных рисунка 1, мы наблюдаем, что спад цены на нефть в 2016-2017 годах, оказал большое влияние на уровень ВВП и доля доходов значительно снизилась. Однако, в 2018 году мы наблюдаем рост ВВП, в соответствии с этим, можем отметить, что уровень нефтяных доходов снова возрос. Доля доходов от нефти, на конец 2016 г. снизилась до 30 %, но данный эффект не имел долговременного характера и в результате, к концу 2019 доля возросла и составила 40 %. В 2020 году снижение доходов всей бюджетной системы было обеспечено снижением нефтегазовой составляющей, которая произошла из-за нестабильности нефтяных котировок в первой трети 2020 г. Для отдельно взятого федерального бюджета этот показатель является одним из решающих. На сегодняшний день, можно отметить, что темпы роста ВВП, зависят от внешнеэкономических условий сильнее, чем в период с 2015, по 2018 гг., где наблюдался спад и высокий уровень привязанности ВВП к ценам.

Основные ВИНК, формируют большой объем нефтяной добычи в стране, на их долю приходится около 85 % от общего количества добываемой российской нефти. Также стоит отметить и независимые добывающие компании, не входящие в структуру ВИНК, их доля нефтедобычи в стране составляет около 15 %, в их число так же входят и компании, работающие на условиях о разделе продукции — 3,5 % российской нефтедобычи (табл. 7).

Таблица 7. Структура добычи нефти в Российской Федерации по крупным компаниям в 2016–2020 гг. *

| Нефтедобывающие организации | 2016г.,

млн тонн |

2017г.,

млн тонн |

2018г.,

млн тонн |

2019г.,

млн тонн |

2020г.,

млн тонн |

Доля за 2020г., % | Темп прироста, 2020 г. к 2016 г., % |

| Российская Федерация, всего | 883,5 | 974,2 | 980,8 | 994,0 | 988,1 | 100,0 | 11,8 |

| ВИНК | 371,0 | 446,4 | 445,2 | 447,5 | 441,4 | 44,7 | 19,0 |

| ПАО «ЛУКОЙЛ» | 86,1 | 87,2 | 86,2 | 83,4 | 81,7 | 8,3 | -5,1 |

| ПАО «НК Роснефть» | 116,2 | 191,3 | 189,7 | 190,2 | 188,7 | 19,1 | 62,4 |

| ПАО «Газпром нефть» | 31,7 | 33,9 | 34,9 | 37,8 | 39,5 | 4,0 | 24,6 |

| ОАО «Сургутнефтегаз» | 61,4 | 62,3 | 62,3 | 62,5 | 60,5 | 6,1 | -1,5 |

| ПАО «Татнефть» | 26,7 | 27,4 | 27,8 | 29,1 | 28,9 | 2,9 | 8,2 |

| ПАО «Башнефть» | 15,8 | 18,5 | 20,4 | 21,9 | 20,6 | 2,1 | 30,4 |

| ОАО «НГК Славнефть» | 18,9 | 16,9 | 16,1 | 15,4 | 14,3 | 1,5 | -24,3 |

| ОАО «НК РуссНефть» | 14,2 | 8,9 | 7,8 | 7,2 | 7,0 | 0,7 | -50,7 |

| Независимые компании | 59,9 | 71,3 | 78,9 | 87,6 | 89,0 | 9,0 | 48,6 |

| СРП | 15,8 | 14,8 | 15,9 | 16,4 | 16,5 | 1,7 | 4,4 |

* Составлено на основе [18]

Исходя из данных таблицы 7, мы видим, что общий объем добычи нефти в 2020 г., в сравнении с 2019 г. — показал уровень значительного снижения (на 1,7 % ил 9,1 млн. тонн) Снижение добычи вертикально интегрированных нефтяных компаний связано с обязательствами Российской Федерации по ограничению добычи нефти по соглашению с ОПЕК. Наибольшее бремя сокращения производства пришлось на ПАО «ЛУКОЙЛ» (1,3 млн т), ОАО «Сургутнефтегаз» (1,3 млн т) и ПАО «НК «Роснефть» (1 млн т). В то же время увеличили добычу нефти ПАО «Газпром нефть» (1,7 млн т) и ПАО «Татнефть» (0,3 млн т) [9].

Соглашение о разделе продукции (СРП), между основными нефтедобывающими компаниями России показало свои результаты в 2020 г. Так, в 2020 г. проектами компаний было добыто на 0,5 млн. тонн нефти больше, чем в аналогичном периоде предыдущего года и это показатель составил 16,5 млн. тонн нефти.

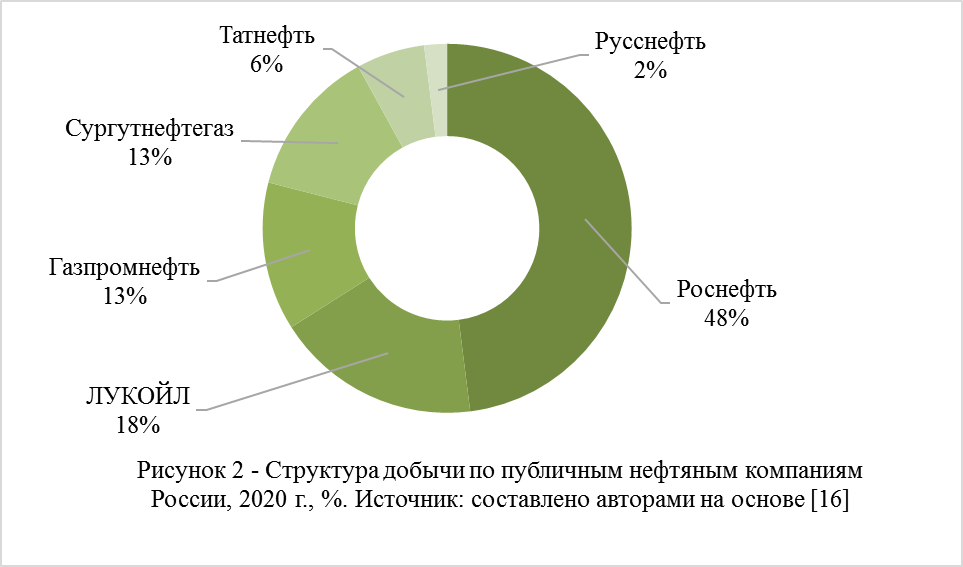

Больше половины объема нефтедобычи в стране обеспечивает тройка лидирующих российских нефтяных компаний — «Роснефть», «ЛУКОЙЛ» и «Сургутнефтегаз» (рис. 2). В 2020 г. на общую динамику их нефтедобычи оказало воздействие подписание новой сделки ОПЕК+, которая ограничила объемы их нефтедобычи.

Рис. 2. Структура добычи по публичным нефтяным компаниям России, 2020 г., %. (Составлено на основе [18])

Самым богатым нефтеперерабатывающим регионом Российской Федерации является Приволжский федеральный округ, на него приходится около 36 % общероссийской переработки нефти и нефтепродуктов. Крупнейшими заводами, находящимися в Приволжском округе, обладает нефтеперерабатывающая компания «ЛУКОЙЛ». Всего, на территории Российской Федерации лишь 37 крупнейших нефтеперерабатывающих заводов перерабатывают более одного млн. тонн нефти в год. Суммарные перерабатывающие мощности в периоде с 2016 по 2020 гг. установились на уровне 323 млн. тонн в год, включая переработку нефти на мини-НПЗ — 8 млн. тонн нефти в год.

Около 90 % российской нефти, поставляемой как для переработки внутри страны, так и на экспорт, транспортируется по системе магистральных нефтепроводов Транснефти. Остальная часть прокачивается в рамках отдельных проектов по альтернативным системам магистральных нефтепроводов (нефтепровод Северный Сахалин — Де-Кастри в проекте Сахалин-1, нефтепровод Северный Сахалин — Южный Сахалин консорциума Sakhalin Energy, нефтепровод КТК, порты Варандей и Витино)».

Нефтяные компании на территории Российской Федерации осуществляют добычу, продажу и поставки нефти и нефтепродуктов от мест их переработки до конечных потребителей.

Безусловно, одной из крупнейших вертикально интегрированных нефтегазовых компаний в мире является ПАО «ЛУКОЙЛ», на долю которой приходится около 1 % доказанных мировых запасов углеводородов и более 2 % мировой добычи нефти. Примерно одна треть капитальных затрат на сегодняшний день приходится на зарубежные проекты, которые компания реализует более чем в 40 странах мира.

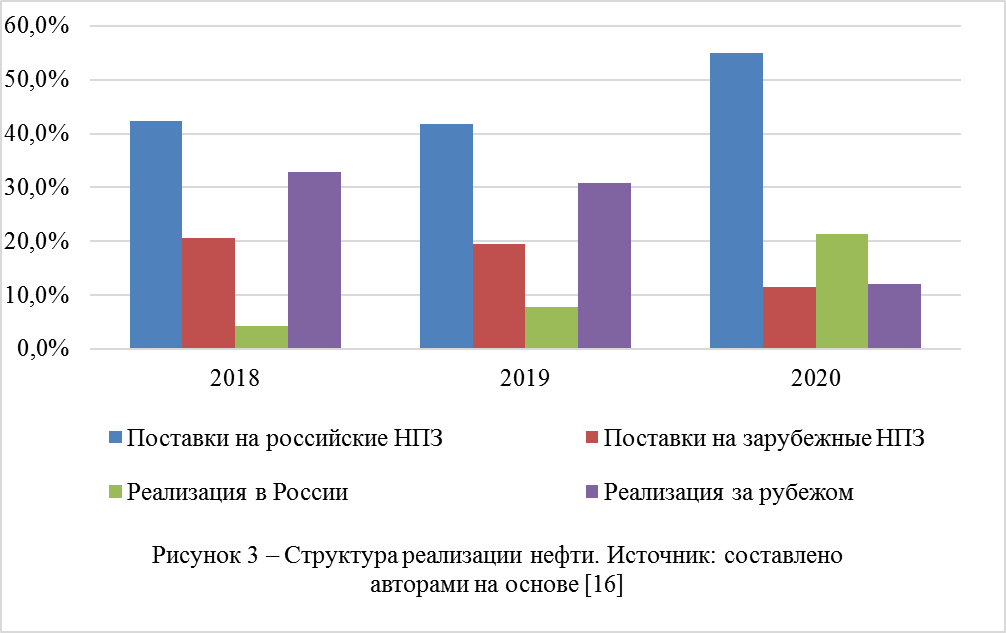

В 2020 году ПАО «ЛУКОЙЛ» на внутреннем рынке было реализовано 11,1 млн. тонн нефти, что на 30,6 % больше, чем в предыдущем году. Экспорт нефти, согласно перераспределению поставок, в 2020 году был сокращен на 16,3 % и составил 29,8 млн. тонн.

Рис. 3. Структура реализации нефти (Составлено на основе [18])

Лидером российской нефтяной отрасли и крупнейшей публичной нефтегазовой корпорацией мира является и ОАО «НК «Роснефть». В состав Компании входит девять основных нефтеперерабатывающих заводов в основных регионах. Отличительной чертой «Роснефти» является наличие собственных экспортных терминалов в таких городах, как Туапсе, Де-Кастри, Находка и Архангельск. Общий объем реализации нефти в 2020 г. составил 111,2 млн. тонн, в том числе 8,8 млн. тонн нефти продано на внутреннем рынке и 102,4 млн. тонн отправлено на экспорт.

«Роснефть» осуществляет экспорт нефти и нефтяной продукции в страны Северо-Западной, Центральной и Восточной Европы, а также страны дальнего зарубежья, на их долю приходится около 61 млн. тонн нефти. В январе-декабре 2020 года внешнеторговый оборот России составил 571,9 млрд долл. По сравнению с предыдущим годом он сократился на 15,2 %. Объем экспорта составил 338,2 млрд долл. (-20,7 %). На долю стран дальнего зарубежья пришлось 85,6 % поставок (рис. 4) [18].

Рис. 4. Основные направления поставок нефти ОАО «НК «Роснефть», % (Составлено на основе [18])

Отдельно следует отметить значение трубопроводного нефтетранспорта, занимающего большую долю в экспортных поставках нефти. Так, в 2020 г., данным видом транспорта было экспортировано около 97 млн. тонн российской нефти, что составляет 94,6 % от общей доли нефтяного экспорта в стране. Что касается других видов нефтетранспортных перевозок — железнодорожный и смешанный экспорт сократились и составили 5,4 % от общего объема поставок нефти.

На современном этапе нефтяной промышленности, компания «Роснефть» показывает хорошие результаты и снижает уровень своей долговой нагрузки. Так, обязательства компании по синдицированным кредитам, снизились в два раза, с 56,7 млрд долл. в 2019 г., до 27,2 млрд долл. к концу 2020 г.

ОАО «Газпром нефть» представляет собой вертикально-интегрированную компанию, основной деятельностью которой является разведка и разработка месторождений нефти и газа, а также нефтепереработка, производство и сбыт нефтепродуктов. ОАО «Газпром нефть» реализует свои проекты в области добычи нефти не только в России, а также в Ираке, Венесуэле и других странах. В 2020 году компания «Газпром нефть» на экспорт поставила около 9,63 млн. тонн нефти.

Компания «Газпромнефть» сократила количество предоставляемой экспортной нефти на 22 %. К такому снижению привело увеличение российской нефтепереработки, связанное с введением во всем мире ограничений по ввозу-вывозу товаров за рубеж, из-за распространения пандемии COVID-19.

Рис. 5. Динамика экспорта нефти в страны дальнего зарубежья и СНГ (Составлено на основе данных [18])

ОАО «Сургутнефтегаз» — одна из крупнейших нефтяных компаний России, лидер по разведочному, эксплуатационному бурению и вводу в эксплуатацию новых добывающих скважин. К основным потребителям нефтепродуктов компании «Сургутнефтегаз» относятся 5 торговых компаний, которые, как ни странно, находятся неподалеку от границы России: «Киришиавтосервис», «Псковнефтепродукт», «Новгород нефтепродукт», «Тверьнефтепродукт» и «Калининграднефтепродукт».

В отличие от газовой отрасли, где «Газпром» обладает исключительным правом на экспорт газа, экспорт нефти могут осуществлять все российские нефтяные компании. На внутреннем рынке доминируют вертикально-интегрированные компании. В нефтяной отрасли России формально не существует монополии, но сложилась устойчивая олигополия. Восемь крупнейших компаний — «Роснефть», ЛУКОЙЛ, «Сургутнефтегаз», «Газпром нефть», «Татнефть», «Башнефть», «Славнефть», «Русснефть» — добывают более 80 % российской нефти» [21].

Нельзя не оставить без внимания и такой фактор воздействия на российский нефтяной рынок как напряженные геополитические разногласия, переросшие в нефтяную войну 2020, сорванным подписанием соглашения между странами ОПЕК и ОПЕК+ по сокращению объемов добычи нефти, что поспособствовало снижению стоимости нефти во всем мире. Итог — договоренность о сокращении добычи на два года между странами ОПЕК+ (в том числе на 8,2 млн барр. в сутки, в среднем по 2020 г.) и, впервые в истории, странами, не входящими в коалицию [6].

Коллективное соглашение стран ОПЕК + и G20 позволяет избежать самого катастрофического сценария тяжелой борьбы за рыночную нишу, быстрого переполнения хранилищ и смещения цен на нефть в отрицательную зону, оно дает возможность снять с рынка часть избытка, достаточную для того, чтобы не допустить быстрого переполнения хранилищ и удержать цены в позитивной зоне.

ВЫВОДЫ

Появление новых технологий в производстве количественно и качество изменяет структуру распределения и потребления энергоресурсов. В целом за последние 20 лет значительно увеличилась эффективность используемых энергоресурсов, снизились энергозатраты. Однако, несмотря на многочисленные мнения о том, что традиционные источники энергии (уголь, нефть и газ) постепенно утратят доминирующие позиции и спрос на энергоносители перейдет к возобновляемым источникам энергии вместе с ядерной и гидроэнергетикой, основу спроса составляют по-прежнему, углеводороды (81 % в 2020 г.), в том числе нефть (32 % суммарного потребления).

Глобальный кризис, вызванный распространением COVID-19, нанес значительный удар на все сферы мирового энергетического рынка, в том числе на нефтяную. Сокращение спроса на нефть при избытке ее предложения привело к дисбалансу, что вызвало рекордное падение цен. Ситуацию на мировом рынке нефти усугубили сложные взаимоотношения между производителями.

Российские производители конкурентоспособны на мировом рынке нефти. Благодаря кризису, российский нефтяной сектор получил все основания для переоценки энергетической стратегии, перспектив отрасли, ее структуры и задач реорганизации с учетом необходимости обеспечения устойчивости отрасли к любым внешним воздействиям. На повестке дня стоит реструктуризация отрасли и интеграция углеводородов в «зеленую» повестку. Особую роль сыграет растущий тренд на декарбонизацию нефти и удовлетворение требований покупателей к снижению углеродного следа ископаемых топлив.

REFERENCES

- Akimov A.A. Adaptatsiya rossiyskogo neftyanogo rynka k posledstviyam Vsemirnoy pandemii, sovmestno s neftyanoy voynoy / A.A. Akimov // COVID-19 i sovremennoye obshchestvo: sotsial’no-ekonomicheskiye posledstviya i novyye vyzovy: sbornik statey II Mezhdunarodnoy nauchno-prakticheskoy konferentsii, Penza, 07 sentyabrya 2020 goda. — Penza: «Nauka i Prosveshcheniye» (IP Gulyayev G.Yu.), 2020. — S. 14-17.

- Bobylev Yu.N. Mirovoy rynok nefti: osnovnyye tendentsii / Yu.N. Bobylev [Elektronnyy resurs] // Ekonomicheskoye razvitiye Rossii. — 2017. — Tom 27. №2. — S. 26–29. — Rezhim dostupa: cyberleninka.ru/article/n/mirovoy-rynok-nefti-osnovnye-tendentsii (data obrashcheniya: 4–6.05.2021).

- Volotkovskaya N.S. Mirovoy rynok energeticheskikh resursov: analiz proizvodstva i sprosa na energonositeli, perspektivy sektora / N.S. Volotkovskaya, Yu.A. Volotkovskaya, A.S. Semenov // Sovremennaya nauka: aktual’nyye problemy teorii i praktiki. Seriya: Ekonomika i pravo. — 2020. — № 6. — S. 12–17.

- Ivanov A.S. Sovremennyy etap razvitiya mirovoy energetiki / A.S. Ivanov, I.Ye. Matveyev [Elektronnyy resurs] // Rossiyskiy vneshneekonomicheskiy vestnik. — 2019. — №3. — S. 87–100. — Rezhim dostupa: cyberleninka.ru/article/n/sovremennyy-etap-razvitiya-mirovoy-energetiki (data obrashcheniya: 4–6.05.2021).

- Imangozhina Z.A. Mezhdunarodnoye ekonomicheskoye sotrudnichestvo stran persidskogo zaliva v gazovom sektore / Z.A. Imangozhina, Sh.U. Niyazbekova // Vestnik Moskovskogo universiteta im. S.Yu. Vitte. Seriya 1: Ekonomika i upravleniye. — 2019. — № 1 (28). — S. 15–20.

- Koronakrizis: vliyaniye COVID-19 na TEK v mire i v Rossii [Elektronnyy resurs]. — Rezhim dostupa: energy.skolkovo.ru/downloads/documents/SEneC/Research/SKOLKOVO_EneC_COVID19_and_Energy_sector_RU.pdf (data obrashcheniya: 4–6.05.2021).

- Kudrin A.L. Mirovoy rynok nefti: faktory i tipy tsenovykh shokov / A.L. Kudrin [Elektronnyy resurs] // Kommersant» Nauka. — 2020. — № 10. — 21 aprelya. — Rezhim dostupa: www.kommersant.ru/doc/4323092 (data obrashcheniya: 4–6.05.2021).

- Malova T.A. Faktory i tendentsii, opredelyayushchiye paradigmu razvitiya global’nogo rynka nefti / T.A. Malova // sb. materialov KH Konventa RAMI V 5 t. T. 4: Rossiya i sovremennyy mir: ekonomika i pravo. V 2 ch. CH. 1 / pod obshch. red. A.V. Mal’gina; [nauch. red.: I.N. Platonova i dr.] ; Mosk. gos. in-t mezhdunar. otnosheniy (un-t) M-va inostr. del Ros. Federatsii, Ros. assotsiatsiya mezhdunar. issledovaniy (RAMI). — Moskva: MGIMO–Universitet, 2017. — S. 328–349.

- Malova T.A. Mirovoy rynok nefti: poisk ravnovesiya v usloviyakh novoy «neftyanoy» real’nosti / T.A. Malova, V.I. Sysoyeva [Elektronnyy resurs] // Vestnik MGIMO Universiteta. — 2016. — № 6 (51). — S. 115–123. — Rezhim dostupa: cyberleninka.ru/article/n/mirovoy-rynok-nefti-poisk-ravnovesiya-v-usloviyah-novoy-neftyanoy-realnosti (data obrashcheniya: 4–6.05.2021).

- Mirovoy rynok nefti: rol’ benchmarkov: monografiya / A.O. Maslennikov; pod red. S.V. Zhukova [Elektronnyy resurs]. — Moskva: Magistr, 2020. — 224 c. — Rezhim dostupa: www.imemo.ru/files/File/ru/publ/2020/2020-020.pdf (data obrashcheniya: 4–6.05.2021).

- Niyazbekova Sh.U. Sovremennoye sostoyaniye i perspektivy razvitiya neftegazovogo sektora Respubliki Kazakhstan / Sh.U. Niyazbekova, O.V. Nazarenko // Vestnik Moskovskogo universiteta im. S.YU. Vitte. Seriya 1: Ekonomika i upravleniye. — 2018. — № 4 (27). — S. 7–14.

- Obzor mirovykh energeticheskikh rynkov: rynok nefti. Fevral’ 2021 goda [Elektronnyy resurs]. — Rezhim dostupa: www.nifi.ru/images/FILES/energo/2021/oilmarket_february2021.pdf (data obrashcheniya: 4–6.05.2021).

- Okuneva S.Ye. Tendentsii i perspektivy razvitiya mirovogo neftyanogo rynka / S.Ye. Okuneva [Elektronnyy resurs] // Finansovaya analitika: problemy i resheniya. — 2017. — T. 10. № 8. — S. 877–894. — Rezhim dostupa: doi.org/10.24891/fa.10.8.877 (data obrashcheniya: 4–6.05.2021).

- Pobirchenko V.V. Pozitsii Rossii v osnovnykh segmentakh mirovogo rynka energoresursov / V.V. Pobirchenko // Internetnauka. — 2017. — № 1. — S. 43–59.

- Pobirchenko V.V. Yevropeyskiy Soyuz kak geoekonomicheskiy partner Rossiyskoy Federatsii na mirovom energeticheskom rynke / V.V. Pobirchenko, Ye.A. Shutayeva, N. Sinitsyna // Ekonomika i predprinimatel’stvo. — 2016. — № 2-2 (67-2). — S. 188–193.

- Popova I.M. Rol’ geopoliticheskikh faktorov v formirovanii mirovogo neftyanogo rynka. Analiz i sistematizatsiya literatury / I.M. Popova // Vestnik mezhdunarodnykh organizatsiy. — 2020. — T. 15. № 3. — S. 282–306.

- Pusenkova N. Reyting gotovnosti k peremenam. Sposobny li rossiyskiye neftyanyye kompanii adaptirovat’sya k novym realiyam mirovykh energeticheskikh rynkov / N. Pusenkova, I. Overland // Neft’ i kapital. — 2019. — № 6 (258). — S. 12–18.

- TEK Rossii: funktsionirovaniye i razvitiye. — Moskva: Ministerstvo energetiki Rossiyskoy Federatsii, 2021. — 150 s.

- Federal’naya sluzhba gosudarstvennoy statistiki. O rynke nefti v yanvare–sentyabre 2020 goda [Elektronnyy resurs]. — Rezhim dostupa: www.gks.ru/bgd/free/B04_03/IssWWW.exe/Stg/d02/221.htm (data obrashcheniya: 4–6.05.2021).

- Filimonova I.V. Zakonomernosti ischerpaniya zapasov nefti i gaza v Rossii i prognoz ikh vosproizvodstva / I.V. Filimonova, L.V. Eder, I.V. Provornaya, A.V. Komarova // Ekologicheskiy vestnik Rossii. — 2018. — № 4. — S. 4–12.

- Khasanov I.I. Registratsiya, kontrol’ i upravleniye v neftepererabotke i neftekhimii, osnovnyye parametry regulirovaniya protsessami / I.I. Khasanov, Ye.A. Loginova, O.YU. Poletayeva // Neftegazokhimiya. — 2017. — № 3. — S. 25–27.

- Tsenovoy shok na neftyanom rynke v 2020 godu [Elektronnyy resurs]. — Rezhim dostupa: media-publications.bcg.com/The-Oil-Price-Shocks-of-2020-RUS.pdf (data obrashcheniya: 4–6.05.2021).

- Eder L.V. Dinamika vnutrennego potrebleniya i eksporta nefti i nefteproduktov v Rossii / L.V. Eder, I.V. Filimonova, I.V. Provornaya, M.V. Mishenin // Ekologicheskiy vestnik Rossii. — 2018. — № 2. — S. 12–20.

- Energeticheskiy byulleten’. Dekabr’ 2020. Adaptatsiya rynka nefti [Elektronnyy resurs] // Analiticheskiy tsentr pri pravitel’stve Rossiyskoy Federatsii. — Rezhim dostupa: ac.gov.ru/uploads/2-Publications/energo/energo_dec_2020.pdf (data obrashcheniya: 4–6.05.2021).

- Annual Energy Outlook 2021 with projections to 2050 [Electronic Resource]. — Access Mode: www.eia.gov/outlooks/aeo/ (date of the application: 4–6.05.2021).

- Crude oil imports vs. exports, World 1990–2018 [Electronic Resource]. — Access Mode: www.iea.org/fuels-and-technologies/oil (date of the application: 4–6.05.2021).

- International Energy Outlook 2020 [Electronic Resource]. — Access Mode: www.eia.gov/outlooks/ieo/ (date of the application: 4–6.2021).

- OPEC raises 2021 oil demand forecast with more supply on the way [Electronic Resource]. — Access Mode: www.spglobal.com/platts/en/market-insights/latest-news/oil/041321-opec-raises-2021-oil-demand-forecast-with-more-supply-on-the-way (date of the application: 4–6.05.2021).

- Statistical Review of World Energy 2020 [Electronic Resource]. — Access Mode: www.bp.com/content/dam/bp/business-sites/en/global/corporate/pdfs/energy-economics/statistical-review/bp-stats-review-2020-full-report.pdf (date of the application: 4–6.05.2021).

- World Oil Outlook [Electronic Resource]. — Access Mode: www.opec.org/opec_web/en/publications/340.htm (date of the application: 4–6.05.2021).