COMPREHENSIVE ASSESSMENT OF THE RUSSIAN FEDERATION FINANCIAL MARKET DEVELOPMENT AND DEVELOPMENT OF RECOMMENDATIONS FOR ITS IMPROVEMENT

JOURNAL: «SCIENTIFIC BULLETIN: FINANCE, BANKING, INVESTMENT» Issue 2 (55), 2021

Section Financial markets

Publication text (PDF):Download

UDK: 336

AUTHORS:

Blazhevich Oleg Georgievich,

Candidate of Economic Sciences, Associate Professor,

Associate Professor of the Department of Finance and Credit,

Institute of Economics and Management (structural subdivision),

V.I. Vernadsky Crimean Federal University,

Simferopol, Russian Federation.

Safonova Natalia Sergeevna,

Master of Finance,

Specialist,

Department of Small Business Risk Management,

RNCB Bank (PAO),

Simferopol, Russian Federation.

TYPE: Article

DOI: https://doi.org/10.37279/2312-5330-2021-2-111-128

PAGES: from 111 to 128

STATUS: Published

LANGUAGE: Russian

KEYWORDS: financial market, credit market, stock market, insurance market, currency and money market, comprehensive assessment of the level of financial market development, SWOT analysis method.

ABSTRACT (ENGLISH):

In the context of globalization and digitalization of financial relations, the role of the financial market is increasing. The study of the financial market today is very relevant, since it is the most important part of the financial system of the state. The degree and level of its development depends on how efficiently and in a timely manner the country’s strategic tasks will be carried out.

The article presents a comprehensive assessment of the financial market of the Russian Federation, which consists of indicators of the development of the credit, stock, insurance and monetary markets. The best and worst years by the level of development have been determined.

To identify the prospects for increasing the level of development of the financial market, a SWOT analysis of the financial market of modern Russia was carried out, which made it possible to conclude that strengths prevail in the Russian Federation, but there are many weaknesses and threats of the external environment. Taken together, the field of strengths and opportunities prevails over the field of weaknesses and threats. Consequently, the Russian Federation has development prospects, but for further development it needs to use its strengths to neutralize threats.

Based on the analysis of data from statistical sources and analysis of economic literature, measures are proposed to strengthen and improve the credit, stock, insurance and foreign exchange markets.

ВВЕДЕНИЕ

Важнейшей составляющей любой экономической системы является финансовый рынок, поскольку именно он является драйвером развития экономики государства благодаря мобилизации временно свободных средств и эффективному их распределению между экономическими агентами. Эффективно развитые сегменты финансового рынка способствуют количественному увеличению его участников и объему совершаемых между ними сделок, а также совершенствованию деятельности финансовых институтов и появлению новых разновидностей финансовых инструментов и услуг. От степени и уровня развития финансового рынка зависит, насколько эффективно будет развиваться экономика государства. В связи с этим своевременный анализ и оценка текущего уровня развития финансового рынка позволит своевременно предпринять меры по стабилизации его сегментов, минимизации или даже устранению рисков и, как следствие, достижению стратегических задач государства в финансовой сфере.

Вопросами развития финансового рынка в целом и отдельно взятых его сегментов в частности занимались такие ученые как Демидова С.Е., Лубягина Д. В., Марамыгин М.С., Мороз Ю.С., Обухова А.С., Прянишникова М.В. и многие другие.

ПОСТАНОВКА ЗАДАЧИ

Целью статьи является комплексная оценка уровня развития финансового рынка Российской Федерации и на основе полученных результатов предложение мероприятий по укреплению и стабилизации уровня развития каждого отдельно взятого сегмента финансового рынка.

РЕЗУЛЬТАТЫ

Для развития социально-экономической системы государства необходимо обеспечить успешное функционирование финансового рынка. Регуляция сегментов финансового рынка возможна только в том случае, если его исследование рационально организованы и разработаны мероприятия по совершенствованию его деятельности. Роль государства заключается в том, чтобы обеспечить эффективное функционирование финансового рынка, учитывая особенности всех его сегментов.

Банковский сектор, как наиболее стабильный сегмент финансового рынка, достаточно успешно контролируется Банком России и выполняет свои функции по распределению финансовых ресурсов и стабилизации национальной валюты. Кроме того, Банк России оказывает доминирующее влияние на страхование в государстве. Сложнее всего регулируется отечественный фондовый рынок, который недостаточно развит и прогнозирование его развития в значительной степени затруднено.

Достижение успешного функционирования финансового рынка возможно только при проведении регулярной комплексной оценки уровней его развития. На основе разработанной методики можно провести всестороннюю оценку развития финансового рынка в целом, а также его сегментов [1]. Это позволит сформировать комплекс мероприятий, направленных на совершенствование финансовых процессов в социально-экономической системе.

Оценку развития финансового рынка в Российской Федерации будем рассматривать через динамику показателей, характеризующих различные изменения в кредитном, фондовом, страховом и валютно-денежном рынках. Представим показатели развития финансового рынка в таблице 1.

Таблица 1. Показатели развития кредитного, фондового, страхового и валютно-денежного рынков *

| Показатели | 2016 год | 2017 год | 2018 год | 2019 год | 2020 год | Пороговое значение |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 |

| Оценка развития кредитного рынка | ||||||

| Норматив достаточности капитала банков, % | 13,1 % | 12,1 % | 12,1 % | 12,2 % | 12,5 % | До 2019г.

≥ 12 % С 2019г. ≥ 8 % |

| Отношение совокупных активов банковской системы к ВВП, % | 93,51 % | 92,76 % | 90,59 % | 88,45 % | 105,53 % | 80 % |

| Отношение собственного капитала банков к ВВП, % | 10,96 % | 10,23 % | 9,89 % | 10,06 % | 10,71 % | 10-15 % |

| Рентабельность собственного капитала банков, % | 9,90 % | 8,40 % | 9,48 % | 15,35 % | 13,79 % | 15 % |

| Рентабельность активов банков, % | 1,16 % | 0,93 % | 1,03 % | 1,75 % | 1,40 % | 1 % |

| Доля открытых дистанционным путем счетов физических лиц в общем количестве открытых физическими лицами счетов, % | 19,97 % | 22,34 % | 23,46 % | 24,77 % | 26,28 % | 23,36 % (среднее значение) |

| Показатель развития кредитного рынка 1, % | 91,23 % | 91,33 % | 99,80 % | 106,72 % | 110,92 % | 100 % |

| Показатель развития кредитного рынка 2, % | 85,46 % | 90,93 % | 100,43 % | 103,09 % | 120,09 % | 100 % |

| Оценка развития фондового рынка | ||||||

| Доля капитализации фондового рынка в ВВП, % | 44,18 % | 39,10 % | 38,53 % | 44,57 % | 48,24 % | 25-50 % |

| Соотношение агрегата М2 к капитализации фондового рынка, % | 93,01 % | 106,97 % | 106,05 % | 96,80 % | 100,45 % | 100,66 % (среднее значение) |

| Темп изменений объема биржевых операций на фондовом рынке, % | 19,78 % | 135,78 % | 41,71 % | 11,75 % | 17,44 % | 45 %

(среднее значение) |

| Темп изменений объема рынка ОФЗ, % | 12,86 % | 19,65 % | 8,78 % | 21,45 % | 53,50 % | 23 %

(среднее значение) |

| Показатель развития фондового рынка 1, % | 88,43 % | 83,97 % | 93,57 % | 113,78 % | 120,24 % | 100 % |

| Показатель развития фондового рынка 2, % | 33,74 % | 79,56 % | 112,74 % | 125,99 % | 147,96 % | 100 % |

| Оценка развития страхового рынка | ||||||

| Уровень проникновения страхования, % | 1,38 % | 1,39 % | 1,42 % | 1,36 % | 1,44 % | 1 % |

| Уровень страховых выплат, % | 42,84 % | 39,88 % | 35,39 % | 41,24 % | 42,79 % | 30 % |

| Темп изменений страховых премий на душу населения, % | 16 % | 7 % | 16 % | 0 % | 4 % | 9 %

(среднее значение) |

| Доля страховых премий, полученных с использованием сети Интернет, в общем объеме страховых премий, % | 0,47 % | 2,51 % | 5,05 % | 4,60 % | 4,69 % | 3,46 %

(среднее значение) |

| Показатель развития страхового рынка, % | 84,86 % | 91,83 % | 106,26 % | 106,46 % | 110,59 % | 100 % |

| Показатель цифровизации страхового рынка, % | 10,90 % | 63,44 % | 147,91 % | 134,87 % | 142,87 % | 100 % |

| Оценка развития валютно-денежного рынка | ||||||

| Уровень монетизации, % | 41,09 % | 41,83 % | 40,86 % | 43,14 % | 48,46 % | 50-70 % |

| Доля наличности в ВВП, % | 8,46 % | 8,40 % | 8,13 % | 8,55 % | 9,06 % | 4 % |

| Уровень инфляции в год, % | 5,40 % | 2,50 % | 4,30 % | 3,04 % | 4,91 % | 4 % |

| Прирост денежной массы, % к предыдущему году | 9,56 % | 9,21 % | 10,47 % | 11,00 % | 9,66 % | Уровень инфляции + 10 % |

| Пороговое значение для показателя «Прирост денежной массы, %» | 15,40 % | 12,50 % | 14,30 % | 13,04 % | 14,91 % | |

| Отношение объема золотовалютного запаса к ВВП, % | 26,76 % | 27,14 % | 31,34 % | 31,17 % | 41,05 % | 20 % |

| Темп изменения индекса официального курса национальной валюты к доллару США, % | 0,67 % | 5,04 % | 20,61 % | 10,88 % | 19,33 % | 0-6 % |

| Отношение объемов депозитов в иностранной валюте к общим объемам депозитов (уровень долларизации), % | 41,84 % | 33,95 % | 28,02 % | 27,50 % | 23,71 % | 25 % |

| Показатель развития валютно-денежного рынка, % | 81,89 % | 89,42 % | 98,79 % | 109,65 % | 120,25 % | 100 % |

* Рассчитано на основании [2–17]

Проведем комплексную оценку развития финансового рынка. Для этого все показатели нужно привести в сопоставимые величины, что позволит их суммировать для получения сводной (единичной) оценки развития того или иного рынка.

Сопоставимые величины рассчитываются как отношение рассчитанной величины на норматив, если оптимизационное направление показателя — увеличение, или норматив на рассчитанную величину, если оптимизационное направление показателя — уменьшение.

Проведем комплексную оценку развития кредитного рынка в Российской Федерации за 2016–2020 годы. Для этого рассчитаем единичный показатель развития кредитного рынка.

ЕПР_КР2016 = (1,0917 + 1,1689 + 1,0000 + 0,6603 + 1,1612 + 0,8547 + 0,9123 + 0,8546) / 8 = 0,9630.

ЕПР_КР2017 = (1,0083 + 1,1595 + 1,0000 + 0,5602 + 0,9270 + 0,9562 + 0,9153 + 0,9093) / 8 = 0,9292.

ЕПР_КР2018 = (1,0083 + 1,1323 + 0,9887 + 0,6320 + 1,0347 + 1,0041 + 0,9980 + 1,0043) / 8 = 0,9753.

ЕПР_КР2019 = (1,5250 + 1,1056 + 1,0000 + 1,0232 + 1,7451 + 1,0602 + 1,0672 + 1,0309) / 8 = 1,1948.

ЕПР_КР2020 = (1,5625 + 1,3192 + 1,0000 + 0,9192 + 1,3988 + 1,1248 + 1,1092 + 1,2009) / 8 = 1,2043.

Расчет единичного показателя развития кредитного рынка показал, что в течение 2016-2018 годов кредитный рынок развивался недостаточными темпами, а в 2019 и 2020 годах темп развития кредитного рынка в Российской Федерации был выше минимального приемлемого уровня развития данного рынка.

Наихудшее состояние развития кредитного рынка было зафиксировано в 2017 году, когда единичный показатель развития кредитного рынка составил 0,9292. В этом периоде развитие кредитного рынка было недостаточным. Следует отметить, что негативное влияние 5 показателей превысило позитивное влияние 2 показателей, в результате чего единичный показатель развития кредитного рыка оказался меньше 1. Чуть лучшее состояние было зафиксировано в 2016 году, когда единичный показатель развития кредитного рынка составил 0,9630. В этом периоде развитие кредитного рынка было недостаточным. Следует отметить, что негативное влияние 4 показателей превысило позитивное влияние 3 показателей, в результате чего единичный показатель развития кредитного рынка оказался меньше 1. Наибольшее негативное влияние на результирующий показатель как в 2017, так и в 2016 году оказала рентабельность собственного капитала банков, которая была очень низкой в этих периодах. Набольшее позитивное влияние на результирующий показатель оказало отношение совокупных активов банковской системы к ВВП.

Более лучшее состояние было зафиксировано в 2018 году, когда единичный показатель развития кредитного рынка составил 0,9753. При этом и в этом периоде развитие кредитного рынка было недостаточным, так как единичный показатель все равно меньше 1. Следует отметить, что негативное влияние 3 показателей превысило позитивное влияние 5 показателей, в результате чего единичный показатель развития кредитного рынка оказался меньше 1. Наибольшее негативное влияние на результирующий показатель оказала рентабельность собственного капитала банков, которая была очень низкой 2018 году и именно влияние данного показателя привело к тому, что единичный показатель развития кредитного рынка оказался меньше 1. Набольшее позитивное влияние на результирующий показатель оказало отношение совокупных активов банковской системы к ВВП.

В 2019 году единичный показатель развития кредитного рынка составил 1,1946. Этот год является первым, в котором единичный показатель превысил 1. Это свидетельствует о том, что в этом периоде динамика развития финансового рынка была лучше, чем минимально приемлемый уровень развития. Следует отметить, что все 7 показателей позитивно повлияли на результирующий показатель развития, а 1 показатель — соответствовал установленному нормативу, т.е. был равен 1. Наибольшее позитивное влияние на результирующий показатель оказал норматив достаточности капитала банков.

Наилучшее состояние развития кредитного рынка было зафиксировано в 2020 году, когда единичный показатель развития кредитного рынка составил 1,2043. В этом периоде кредитный рынок развивался наилучшим образом. Следует отметить, что позитивное влияние 6 показателей превысило негативное влияние 1 показателя, в результате чего кредитный рынок в 2020 году развивался наилучшим образом. Наибольшее позитивное влияние на результирующий показатель в этом периоде оказал норматив достаточности капитала банков. Единственный показатель, который негативно повлиял на результирующий показатель — рентабельность собственного капитала банков.

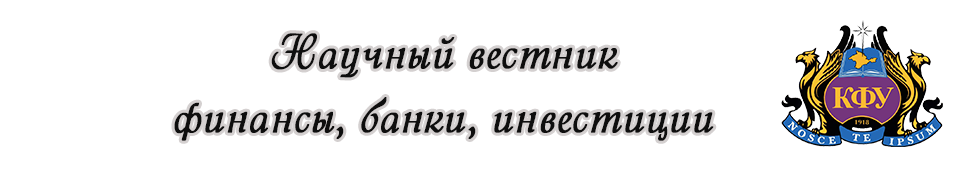

На рисунке 1 представлено графическое представление развития кредитного рынка в Российской Федерации за 2016–2020 годы.

Рис. 1. Графическое представление развития кредитного рынка в Российской Федерации в течение 2016–2020 годов (Построено авторами).

Площади многоугольников развития кредитного рынка в Российской Федерации составят:

S_ЕПР_КР2016 = 2,6010.

S_ЕПР_КР2017 = 2,4449.

S_ЕПР_КР2018 = 2,6856.

S_ЕПР_КР2019 = 3,9790.

S ЕПР_КР2020 = 4,1065.

Расчет площадей многоугольников развития кредитного рынка показал, что наилучшее состояние развития кредитного рынка было зафиксировано в 2020 году. Чуть хуже была ситуация в 2019 году. На третьем месте по уровню развития кредитного рынка был 2018 год, на четвертом — 2016 год. Наихудшее развитие кредитного рынка было зафиксировано в 2017 году.

В результате проведенного анализа можно отметить, что наихудшее влияние на результирующий показатель оказала рентабельность собственного капитала. В 4 периодах из 5 (кроме 2019 года) данный показатель негативно влиял на развитие кредитного рынка. При этом норматив достаточности капитала банка и отношение совокупных активов банковской системы к ВВП позитивно влияли на результирующий показатель развития кредитного рынка в течение всего анализируемого периода.

Проведем комплексную оценку развития фондового рынка в Российской Федерации за 2016-2020 годы. Для этого рассчитаем единичный показатель развития фондового рынка.

ЕПР_ФР2016 = (1,0000 + 1,0822 + 0,4367 + 0,5533 + 0,8843 + 0,3374) / 6 = 0,7156.

ЕПР_ФР2017 = (1,0000 + 0,9409 + 2,9979 + 0,8452 + 0,8397 + 0,7956) / 6 = 1,2366.

ЕПР_ФР2018 = (1,0000 + 0,9492 + 0,9210 + 0,3778 + 0,9357 + 1,1274) / 6 = 0,8852.

ЕПР_ФР2019 = (1,0000 + 1,0398 + 0,2595 + 0,9227 + 1,1378 + 1,2599) / 6 = 0,9366.

ЕПР_ФР2020 = (1,0000 + 1,0021 + 0,3850 + 2,3010 + 1,2024 + 1,4796) / 6 = 1,2284.

Расчет единичного показателя развития фондового рынка показал, что в 2016, 2018 и 2019 годах фондовый рынок развивался недостаточными темпами, а в 2017 и 2020 годах темп развития фондового рынка был приемлемым.

Наихудшее состояния развития фондового рынка было зафиксировано в 2016 году, когда единичный показатель развития фондового рынка составил 0,7156. В этом периоде развитие фондового рынка было недостаточным. Следует отметить, что негативное влияние 4 показателей превысило позитивное влияние 1 показателя, в результате чего единичный показатель развития фондового рынка оказался меньше 1. При этом наибольшее негативное влияние на результирующий показатель оказал показатель развития фондового рынка 2.

Чуть лучшее состояние развития фондового рынка было зафиксировано в 2018 году, когда единичный показатель развития фондового рынка составил 0,8852. В этом периоде развитие данного рынка также было недостаточным, так как единичный показатель меньше 1. Следует отметить, что негативное влияние 4 показателей превысило позитивное влияние 1 показателя, в результате чего единичный показатель развития фондового рынка оказался меньше 1. Наибольшее негативное влияние на результирующий показатель оказал темп изменения объема рынка облигаций федерального займа.

Еще более лучшее состояния развития фондового рынка было зафиксировано в 2019 году. Правда и в этом периоде развитие фондового рынка в Российской Федерации было недостаточным, так как единичный показатель фондового рынка составил 0,9366. Следует отметить, что негативное влияние 2 показателей превысило позитивное влияние 3 показателей, в результате чего единичный показатель развития фондового рынка оказался меньше 1. При этом именно низкое значение темпа изменения объема биржевых операций на фондовом рынке привело к тому, что развитие фондового рынка в этом периоде было недостаточным.

2020 год — первый год, в котором развитие фондового рынка было достаточным, так как единичный показатель развития фондового рынка в этом периоде составил 1,2284. В этом периоде 4 показателя позитивно влияли на результирующий показатель, а 1 — негативно. Наибольшее положительное влияние на результирующий показатель оказал темп изменения объема рынка облигаций федерального займа.

Наилучшее состояние развития фондового рынка было зафиксировано в 2017 году, когда единичный показатель развития фондового рынка составил 1,2366. В этом периоде фондовый рынок развивался наилучшим образом. При этом данное состояние было обеспечено только одним фактором — темп изменения объема биржевых операций на фондовом рынке. Более чем двукратное увеличение объема таких операций превысило негативное влияние других 4 факторов, в результате чего результирующий показатель превысил 1.

На рисунке 2 представлено графическое представление развития фондового рынка в Российской Федерации за 2016–2020 годы.

Рис. 2. Графическое представление развития фондового рынка в Российской Федерации в течение 2016–2020 годов (Построено авторами).

Площади многоугольников развития фондового рынка в Российской Федерации составят:

S_ЕПР_ФР2016 = 1,2650.

S_ЕПР_ФР2017 = 3,6672.

S_ЕПР_ФР2018 = 2,0382.

S_ЕПР_ФР2019 = 2,2917.

S_ЕПР_ФР2020 = 3,5937.

Расчет площадей многоугольников развития фондового рынка показал, что наилучшее состояние развития фондового рынка было зафиксировано в 2017 году. Чуть хуже была ситуация в 2020 году. На третьем месте по уровню развития фондового рынка был 2019 год, на четвертом — 2018 год. Наихудшее развитие фондового рынка было зафиксировано в 2016 году.

В результате проведенного анализа развития фондового рынка можно отметить, что у двух показателей в 4 годах из 5 было зафиксировано негативное влияние на результирующий показатель. Темп изменения объема биржевых операций на фондовом рынке только в 2017 году позитивно повлиял на результирующий показатель, темп изменения объема рынка облигаций федерального займа только в 2020 году положительно повлиял на результирующий показатель.

Проведем комплексную оценку развития страхового рынка в Российской Федерации за 2016-2020 годы. Для этого рассчитаем единичный показатель развития страхового рынка.

ЕПР_СР2016 = (1,3790 + 1,4280 + 1,8112 + 0,1347 + 0,8486 + 0,1090) / 6 = 0,9517.

ЕПР_СР2017 = (1,3911 + 1,3294 + 0,8535 + 0,7242 + 0,9183 + 0,6344) / 6 = 0,9751.

ЕПР_СР2018 = (1,4234 + 1,1796 + 1,8541 + 1,4590 + 1,0626 + 1,4791) / 6 = 1,4096.

ЕПР_СР2019 = (1,3565 + 1,3747 + 0,0000 + 1,3279 + 1,0646 + 1,3487) / 6 = 1,0787.

ЕПР_СР2020 = (1,4433 + 1,4265 + 0,4813 + 1,3541 + 1,1059 + 1,4287) / 6 = 1,2067.

Расчет единичного показателя развития фондового рынка показал, что в 2016 и 2017 годах фондовый рынок развивался недостаточными темпами, а в 2019, 2020 и 2018 годах темп развития фондового рынка был приемлемым.

Наихудшее состояние развития страхового рынка было зафиксировано в 2016 году, когда единичный показатель развития фондового рынка составил 0,9517. В этом периоде развитие фондового рынка было недостаточным. Следует отметить, что негативное влияние 3 показателей превысило позитивное влияние 3 показателей, в результате чего единичный показатель развития страхового рынка оказался меньше 1. Немного лучшее состояние развития страхового рынка было зафиксировано в 2017 году, когда единичный показатель развития страхового рынка составил 0,9751. В этом периоде развитие фондового рынка также было недостаточным. Следует отметить, что негативное влияние 4 показателей превысило позитивное влияние 2 показателей, в результате чего единичный показатель развития страхового рынка оказался меньше 1. При этом наибольшее негативное влияние на результирующий показатель в 2016 оказала доля страховых премий, полученных с использование сети Интернет, в общем объеме страховых премий, а в 2017 году наибольшее негативное влияние оказал показатель цифровизации страхового рынка.

В 2019 году было зафиксировано чуть лучшее состояние развития страхового рынка. В этом году единичный показатель развития страхового рынка составил 1,0787. Полученное значение свидетельствует о том, что темп развития страхового рынка в этом году было приемлемым. Следует отметить, что в этом году 5 показателей позитивно повлияло на результирующий показатель, а 1 — негативно (темп изменения страховых премий на душу населения). При этом 4 показателя позитивно влияли на результирующий показатель практически в равной степени.

В 2020 году единичный показатель развития страхового рынка составил 1,2067. Полученное значение свидетельствует о приемлемом развитии страхового рынка в этом периоде. Следует отметить, что в этом году 5 показателей позитивно повлияло на результирующий показатель, а 1 — негативно (темп изменения страховых премий на душу населения). При этом 3 показателя позитивно влияли на результирующий показатель практически в равной степени.

Наилучшее состояние развития страхового рынка было зафиксировано в 2018 году, когда единичный показатель развития страхового рынка составил 1,4096. В этом периоде страховой рынок развивался наилучшим образом. Все показатели положительно влияли на результирующий показатель. Наибольшее положительное влияние на результирующий показатель оказал темп изменения страховых премий на душу населения.

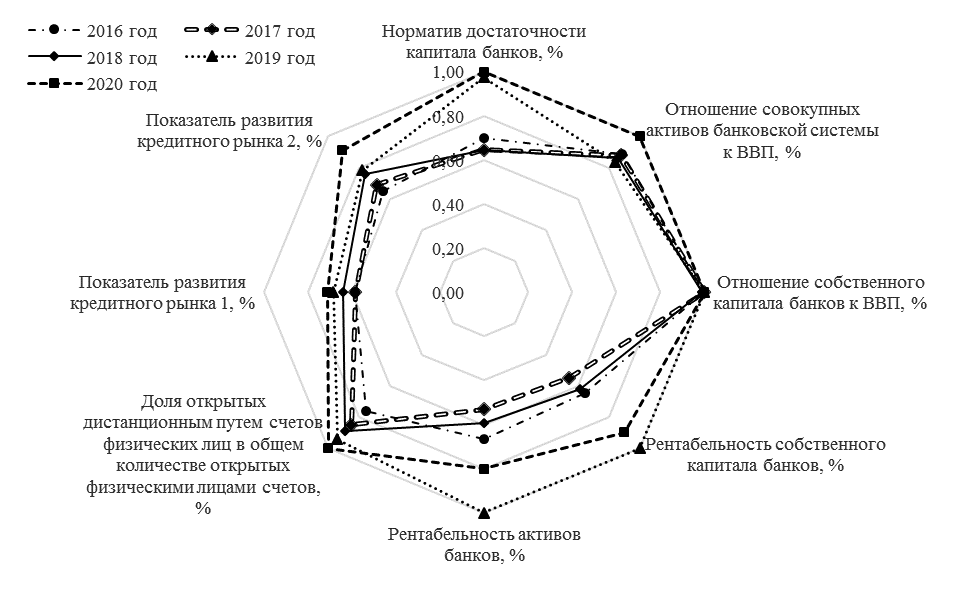

На рисунке 3 представлено графическое представление развития страхового рынка в Российской Федерации за 2016–2020 годы.

Рис. 3. Графическое представление развития страхового рынка в Российской Федерации в течение 2016–2020 годов (Построено авторами).

Площади многоугольников развития страхового рынка в Российской Федерации составят:

S_ЕПР_СР2016 = 2,2329.

S_ЕПР_СР2017 = 2,4821.

S_ЕПР_СР2018 = 5,1091.

S_ЕПР_СР2019 = 2,8336.

S_ЕПР_СР2020 = 3,6967.

Расчет площадей многоугольников развития страхового рынка показал, что наилучшее состояние развития страхового рынка было зафиксировано в 2018 году. Чуть хуже была ситуация в 2020 году. На третьем месте по уровню развития страхового рынка был 2019 год, на четвертом — 2017 год. Наихудшее развитие страхового рынка было зафиксировано в 2016 году.

В результате анализа развития страхового рынка можно отметить, что по большинству показателей 2018–2020 годов страховой рынок развивался достаточно хорошо.

Проведем комплексную оценку развития валютно-денежного рынка в Российской Федерации за 2016–2020 годы. Для этого рассчитаем единичный показатель развития валютно-денежного рынка.

ЕПР_ВДР2016 = (0,8218 + 0,4731 + 0,7407 + 0,6207 + 1,3382 + 1,0000 + 0,5975 + 0,8189) / 8 = 0,8014.

ЕПР_ВДР2017 = (0,8366 + 0,4762 + 1,6000 + 0,7364 + 1,3570 + 1,0000 + 0,7365 + 0,8942) / 8 = 0,9546.

ЕПР_ВДР2018 = (0,8173 + 0,4919 + 0,9302 + 0,7325 + 1,5668 + 0,2912 + 0,8922 + 0,9879) / 8 = 0,8387.

ЕПР_ВДР2019 = (0,8629 + 0,4677 + 1,3158 + 0,8433 + 1,5586 + 0,5513 + 0,9091 + 1,0965) / 8 = 0,9507.

ЕПР_ВДР2020 = (0,9692 + 0,4415 + 0,8147 + 0,6479 + 2,0527 + 0,3103 + 1,0543 + 1,2025) / 8 = 0,9366.

Расчет единичного показателя развития фондового рынка показал, что в течение всего анализируемого периода валютно-денежный рынок развивался недостаточными темпами, так как единичные показатели валютно-денежного рынка меньше 1.

Наихудшее состояние валютно-денежного рынка было зафиксировано в 2016 году, когда единичный показатель развития валютно-денежного рынка составил 0,8014. В этом периоде развитие валютно-денежного рынка было недостаточным. Следует отметить, что негативное влияние 6 показателей превысило позитивное влияние 2 показателей, в результате чего единичный показатель развития валютно-денежного рынка оказался меньше 1. В этом году наибольшее негативное влияние на результирующий показатель оказала доля наличности в ВВП.

Чуть лучшая ситуация была зафиксирована в 2018 году. В этом периоде единичный показатель развития валютно-денежного рынка составил 0,8387. В этом периоде развитие валютно-денежного рынка было недостаточным, так как результирующий показатель меньше 1. Следует отметить, что негативное влияние 7 показателей превысило позитивное влияние 1 показателя, в результате чего единичный показатель развития валютно-денежного рынка оказался меньше 1.

В 2020 году единичный показатель развития валютно-денежного рынка составил 0,9366, т.е. ситуация по сравнению с предыдущими периодами немного улучшилась. Однако развитие валютно-денежного рынка было также недостаточным. Следует отметить, что негативное влияние 5 показателей превысило позитивное влияние 3 показателей, в результате чего единичный показатель развития валютно-денежного рынка оказался меньше 1.

В 2019 году ситуация была немного лучшая по сравнению с 2018 годом. В этом году единичный показатель развития валютно-денежного рынка составил 0,9507. Уровень развития в этом периоде также является недостаточным. Следует отметить, что негативное влияние 5 показателей превысило позитивное влияние 3 показателей, в результате чего единичный показатель развития валютно-денежного рынка оказался меньше 1.

Наибольшее негативное влияние на результирующий показатель в 2018, 2019 и 2020 годах оказал темп изменения индекса официального курса национальной валюты к доллару США.

Наилучший уровень развития валютно-денежного рынка был зафиксирован в 2017 году, когда единичный показатель развития валютно-денежного рынка составил 0,9546. Однако развитие данного рынка все равно было недостаточным. Следует отметить, что негативное влияние 5 показателей превысило позитивное влияние 2 показателей, в результате чего единичный показатель развития валютно-денежного рынка оказался меньше 1. Наибольшее негативное влияние на результирующий показатель оказала доля наличности в ВВП.

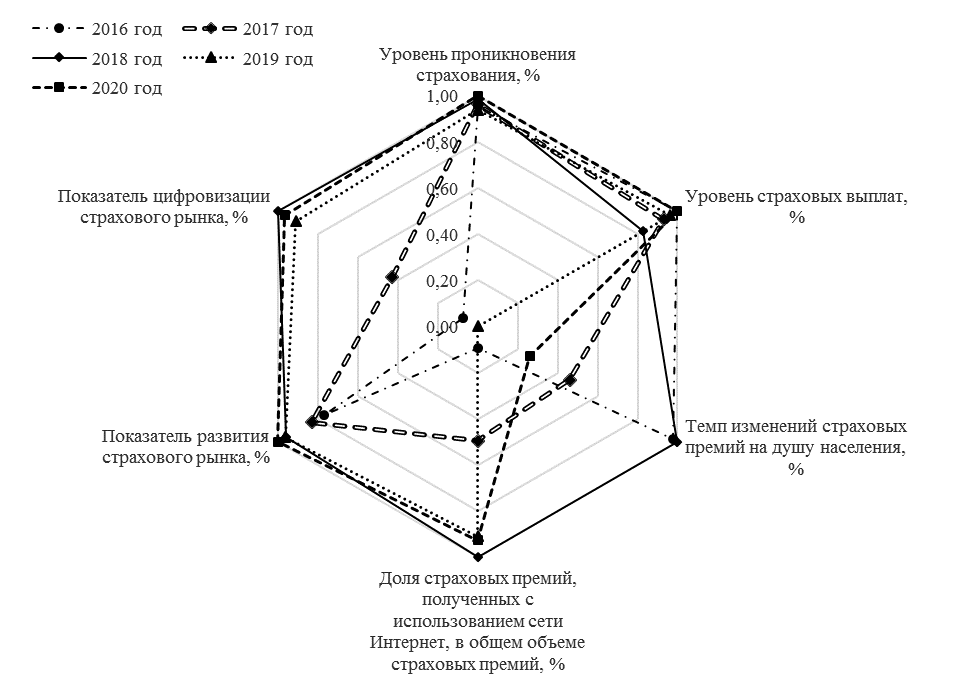

На рисунке 4 представлено графическое представление развития валютно-денежного рынка в Российской Федерации за 2016-2020 годы.

Рис. 4. Графическое представление развития валютно-денежного рынка в Российской Федерации в течение 2016–2020 годов (Построено авторами).

Площади многоугольников развития валютно-денежного рынка в Российской Федерации составят:

S_ЕПР_ВДР2016 = 1,8128.

S_ЕПР_ВДР2017 = 2,4176.

S_ЕПР_ВДР2018 = 1,8008.

S_ЕПР_ВДР2019 = 2,3853.

S_ЕПР_ВДР2020 = 2,1364.

Расчет площадей многоугольников развития валютно-денежного рынка показал, что наилучшее состояние развития валютно-денежного рынка было зафиксировано в 2017 году. Чуть хуже была ситуация в 2019 году. На третьем месте по уровню развития валютно-денежного рынка был 2020 год, на четвертом — 2018 год. Наихудшее развитие валютно-денежного рынка было зафиксировано в 2016 году.

Проведя оценку валютно-денежного рынка можно сказать, что значительное негативное влияние на результирующий показатель в течение всего анализируемого периода оказала доля наличности в ВВП. Также постоянно негативно влиял на единичный показатель развития валютно-денежного рынка прирост денежной массы по отношению к предыдущему периоду.

Проведем комплексную оценку развития финансового рынка Российской Федерации в течение 2016-2020 годов.

ЕПР_ФинР2016 = (0,9630 + 0,7156 + 0,9517 + 0,8014) / 4 = 0,8579.

ЕПР_ФинР2017 = (0,9292 + 1,2366 + 0,9751 + 0,9546) / 4 = 1,0239.

ЕПР_ФинР2018 = (0,9753 + 0,8852 + 1,4096 + 0,8387) / 4 = 1,0272.

ЕПР_ФинР2019 = (1,1946 + 0,9366 + 1,0787 + 0,9507) / 4 = 1,0402.

ЕПР_ФинР2020 = (1,2043 + 1,2284 + 1,2067 + 0,9366) / 4 = 1,1440.

Наихудший уровень развития финансового рынка был зафиксирован в 2016 году. Единичный показатель развития финансового рынка в этом периоде составил 0,8579. Следует отметить, что в этом периоде у всех составляющих финансового рынка — кредитный рынок, фондовый рынок, страховой рынок и валютно-денежный рынок — был недостаточный уровень развития. Наибольшее негативное влияние на финансовый рынок в 2016 году оказал единичный показатель фондового рынка. Также необходимо сказать, что только в 2016 году единичный показатель развития финансового рынка был меньше 1. Во всех остальных периодах такой показатель превышал 1.

Чуть лучшее состояние было зафиксировано в 2017 году. Единичный показатель развития финансового рынка в этом периоде составил 1,0239. Следует отметить, что в этом периоде достаточный уровень развития финансового рынка был обеспечен за счет развития фондового рынка. Значения остальных рынков (кредитного, страхового и валютно-денежного) свидетельствовали о недостаточном уровне развития этих рынков в течение данного периода.

В 2018 году единичный показатель развития финансового рынка составил 1,0272. Следует отметить, что в этом периоде достаточный уровень развития финансового рынка был обеспечен за счет развития страхового рынка. Значения остальных рынков (кредитного, фондового и валютно-денежного) свидетельствовали о недостаточном уровне развития этих рынков в течение данного периода.

В 2019 году единичный показатель развития финансового рынка составил 1,0402. Следует отметить, что в этом периоде достаточный уровень развития финансового рынка был обеспечен за счет развития кредитного и страхового рынков. Значения фондового и валютно-денежного рынков свидетельствовали о недостаточном уровне развития этих рынков в течение данного периода.

Наилучший уровень развития финансового рынка был зафиксирован в 2020 году. В этом периоде единичный показатель развития финансового рынка составил 1,1440. Следует отметить, что в этом периоде достаточный уровень развития финансового рынка был обеспечен за счет развития кредитного, фондового и страхового рынков. Только развитие валютно-денежного рынка оказывало негативное влияние на финансовый рынок в целом.

На рисунке 5 представлено графическое представление развития финансового рынка в Российской Федерации за 2016-2020 годы.

Рис. 5. Графическое представление развития финансового рынка в Российской Федерации в течение 2016–2020 годов (Построено авторами).

Площади многоугольников развития валютно-денежного рынка в Российской Федерации составят:

S_ЕПР_ФинР2016 = 1,5763.

S_ЕПР_ФинР2017 = 2,1481.

S_ЕПР_ФинР2018 = 2,2820.

S_ЕПР_ФинР2019 = 2,1857.

S_ЕПР_ФинР2020 = 2,6486.

Расчет площадей многоугольников развития финансового рынка показал, что наилучшее состояние развития финансового рынка было зафиксировано в 2020 году. Чуть хуже была ситуация в 2018 году. На третьем месте по уровню развития финансового рынка был 2019 год, на четвертом — 2017 год. Наихудшее развитие валютно-денежного рынка было зафиксировано в 2016 году.

Негативно повлиявшие показатели на развитие составляющих финансового рынка есть в каждом блоке показателей, характеризующих тот или иной рынок. Однако особо выделяется валютно-денежный рынок. При оценке данного рынка результирующий показатель в течение всего периода анализа всегда был меньше 1, т.е. данный рынок в составе финансового рынка имел недостаточный уровень развития в течение всего анализируемого периода.

Чтобы разработать мероприятия по улучшению уровня и качества развития финансового рынка необходимо прибегнуть к методам стратегического анализа. Одним из наиболее распространенных и качественных инструментов стратегического планирования является методика SWOT-анализа.

Данная методика позволяет оценить реальное состояния государства и понять, насколько существующая политика по укреплению уровня развития финансового рынка отвечает внешним и внутренним факторам. Формулируя стратегию развития финансового рынка и работая над слабыми сторонами, государство должно превращать актуальные угрозы финансового рынка в благоприятные возможности.

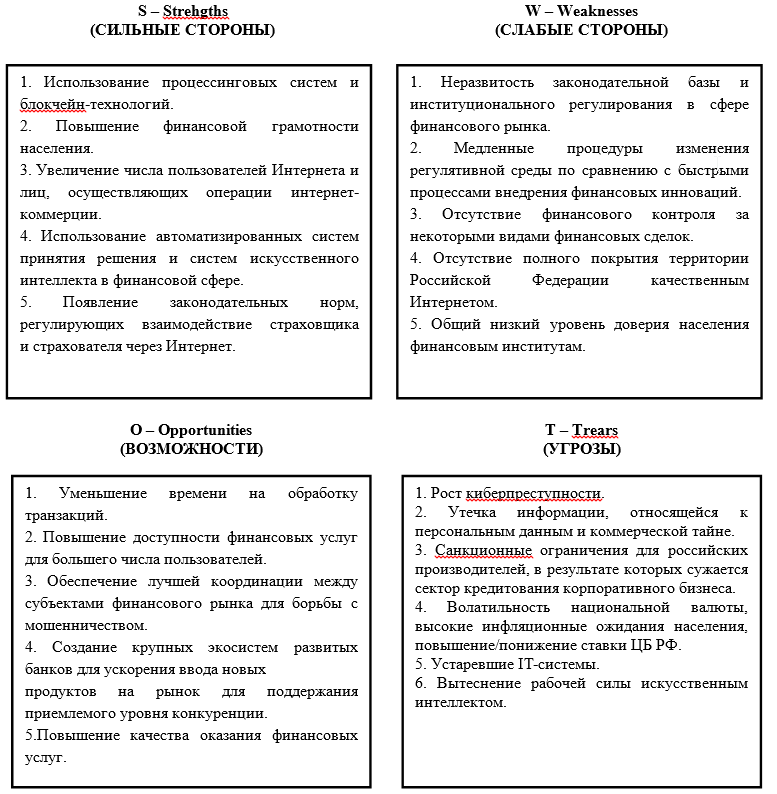

Для выявления перспектив повышения уровня развития финансового рынка проведем SWOT-анализ финансового рынка современной России (рис. 6). Он позволит выявить как угрозы, так и возможные перспективы для финансового рынка Российской Федерации.

Рис. 6. Матрица SWOT-анализа финансового рынка Российской Федерации (Составлено авторами).

Проанализировав матрицу SWOT-анализа, можно сделать вывод, что в Российской Федерации преобладают сильные стороны, однако существует множество слабых сторон и угроз внешней среды. В совокупности поле сильных сторон и возможностей преобладает над полем слабостей и угроз. Следовательно, у Российской Федерации есть перспективы развития, однако для дальнейшего развития ей необходимо использовать сильные стороны для нейтрализации угроз.

На основании проведенного анализа внутренних и внешних угроз, характерных для финансового рынка Российской Федерации, можно определить ряд направлений, реализация которых позволит снизить выявленные угрозы и укрепить уровень развития финансового рынка государства:

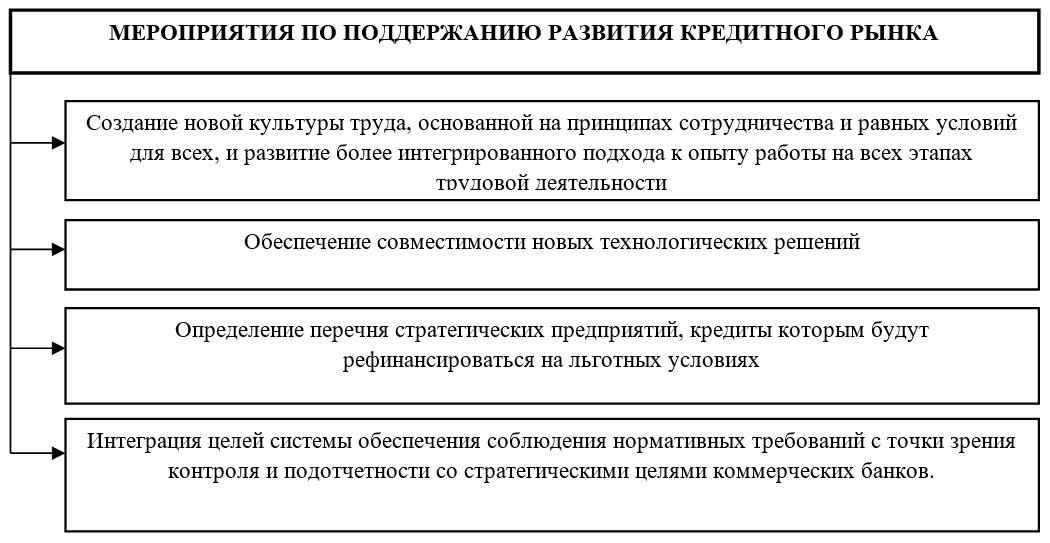

- мероприятия по подержанию развития кредитного рынка;

- мероприятия по укреплению фондового рынка;

- мероприятия по укреплению страхового рынка;

- мероприятия по стабилизации валютно-денежного рынка;

Рассмотрим каждое из указанных направлений, определяя основные меры по укреплению уровня финансовой безопасности Российской Федерации.

Совокупность мероприятий по укреплению кредитной системы представлена на рисунке 7.

Рис. 7. Мероприятия по укреплению кредитной системы (Составлено авторами).

На сегодняшний день основным направлением развития кредитной системы является применение передовых информационных технологий — банковской платформы развития, базовой системы разработки и учета банковских продуктов. «Так, ПАО «Сберегательный банк» стал одним из первых среди российских банков, кто внедрил интернет-банкинг. В настоящее время Сбербанк позиционирует себя уже не только как банк, а как IT-сервисная компания. Так на платформе «Сбербанк Бизнес Онлайн» можно видеть большой спектр нефинансовых сервисов, например, электронный документооборот, отчетность, финансовая аналитика, продвижение в интернете, бухгалтерские услуги, проверка контрагентов и прочие» [19]. Следует отметить, что на современном этапе развития финансовых отношений наличие высокотехнологичных продуктов и предложений со стороны кредитных организаций носят решающий характер в привлечении клиентов. Это, с одной стороны, позволяет повысить доверие клиентов к банковской системе, повысить привлекательность услуг за счет их информатизации и цифровизации, что неизбежно приведет к росту прибыли, получаемой кредитными организациями. А, с другой стороны, требует от кредитных институтов более качественного подхода к формированию системы менеджмента, побору высококвалифицированных кадров и понимаю требований и потребностей клиентов.

Рис. 8. Мероприятия по улучшению работы фондового рынков (Составлено авторами).

Следующий блок мероприятий по повышению уровня развития финансового рынка — мероприятия по стабилизации фондового рынка. Представим их на рисунке 8.

Указанные меры направлены на повышение привлекательности фондового рынка, как для отечественных, так и для иностранных инвесторов. С этой целью предлагается привлекать к операциям на фондовом рынке домохозяйства как важный субъект финансовых отношений, для чего потребуется проведение активной информатизации граждан, а также открытие сети фондовых центов совместно с профессиональными участниками, которые позволят населению принять решение об инвестировании средств в те или иные ценные бумаги.

Кроме этого среди предложений по укреплению фондового рынка можно выделить установление обязательной минимальной доли вложений финансовых институтов в ценные бумаги, которые обращаются на организованных финансовых рынках, средства от размещения которых используются эмитентами на инвестиции в производство. Это необходимо для поддержания внутреннего корпоративного спроса на акции и облигации. Данное мероприятие даст возможность не только увеличить капитализацию фондового рынка, но и позволит привлечь инвестиции в основные фонды.

Также следует обеспечить доступность государственных ценных бумаг для населения, ведь, зачастую, объявления о выпуске облигаций федерального займа распространяются, а о местах, где их можно приобрести, не сообщается.

К мероприятиям по укреплению отечественного фондового рынка также следует отнести применение налоговых стимулов к нерезидентам с одновременным ограничением их доступа к государственным ценным бумагам, чтобы избежать роста зависимости российской экономики от изменений во внешнеэкономической конъюнктуре и решений инвесторов-нерезидентов в частности.

Мероприятия по укреплению страхового рынка представлены на рисунке 9. Они направлены, прежде всего, на цифровизацию всех процессов в страховании, что позволит бороться с важнейшей проблемой страхового рынка: недоверием к страховым компаниям со стороны населения, вследствие чего страховой рынок развивается значительно меньшими темпами, нежели зарубежные рынки.

Рис. 9. Мероприятия по улучшению работы страхового рынков (Составлено авторами).

Применение цифровых технологий на страховом рынке приведет к следующим положительным моментам: будут созданы новые страховые продукты и услуги, будет наблюдаться рост рентабельности деятельности страховых компаний, произойдет так называемая социализация страховых отношений, произойдет замещение части страховых агентов автоматизированными системами и роботами.

Последний блок мероприятий, направленных на рост уровня развития финансового рынка — это мероприятия по стабилизации валютно-денежного рынка. Совокупность мероприятий по указанному направлению представлена на рисунке 10.

- осуществление международных расчетов в рублях;

- фиксация котировок обменного курса в привязке к рублю;

- снижение расходов на общегосударственные вопросы;

- использование международных резервов на финансирование собственной экономики;

- ужесточение ответственности за незаконный вывоз капитала;

- инвестирование части международных резервов, превышающих их достаточность, в финансовые инструменты с повышенной доходностью;

- проведение денежной эмиссии для рефинансирования банков под залог кредитных требований к производственным предприятиям, облигаций государства и институтов развития.

Рис. 10. Мероприятия по стабилизации валютно-денежного рынка (Составлено авторами).

Приведенные выше мероприятия по стабилизации валютно-денежного рынка позволят повысить уровень монетизации экономики до необходимого уровня, провести дедолларизацию экономики, обеспечить устойчивость обменного курса национальной валюты и обеспечить минимизацию оттока капитала за рубеж.

ВЫВОДЫ

На основании проведенного исследования можно сделать следующие выводы.

Предложенная методика позволит обеспечить успешное функционирование финансового рынка в целом, а также его сегментов с учетом особенностей каждого из них.

Проведенный SWOT-анализ позволил определить сильные и слабые стороны финансового рынка Российской Федерации.

На его основе были выявлены факторы, негативно воздействующие на развитие составляющих финансового рынка. Особо выделяется валютно-денежный рынок. При оценке данного рынка результирующий показатель в течение всего периода анализа всегда был меньше 1, т.е. данный рынок в составе финансового рынка имел недостаточный уровень развития в течение всего анализируемого периода.

Для укрепления безопасности финансового рынка необходимо совершенствование кредитной системы. Для этого необходимо осуществить применение передовых информационных технологий — банковской платформы развития, базовой системы разработки и учета банковских продуктов.

Возможность укрепления фондового рынка может быть обеспечена с помощью установления обязательной минимальной доли вложения финансовых институтов в ценные бумаги, которые обращаются на организованных финансовых рынках, а средства от их размещения используются эмитентами в качестве реальных инвестиций. Это не только укрепит фондовый рынок, но и будет способствовать усилению реального сектора экономики.

Развитие страхового рынка возможно при использовании цифровых технологий для увеличения рентабельности страховых компаний и более качественного обслуживания его клиентов. Комплексная оценка страхового рынка позволит определить наиболее эффективные пути предоставления новых страховых услуг, необходимых для снижения влияния негативных факторов внешней и внутренней среды.

Реализация предложенных мероприятий по укреплению и совершенствованию каждого сегмента финансового рынка позволит повысить уровень развития финансового рынка в целом и обеспечить его более высокую управляемость.

REFERENCES

- Blazhevich O.G. Osobennosti razvitiya finansovogo rynka v usloviyakh tsifrovizatsii / O.G. Blazhevich, N.S. Safonova // Nauchnyy vestnik: finansy, banki, investitsii. — 2021. — № 1 (54). — S. 106-124.

- Ispolneniye federal’nogo byudzheta i byudzhetov byudzhetnoy sistemy Rossiyskoy Federatsii za 2015 god [Elektronnyy resurs] // Ministerstvo finansov Rossiyskoy Federatsii. — Rezhim dostupa: www.minfin.ru/common/upload/library/2016/09/main/Ispolnenie_budzheta_2015.pdf (data obrashcheniya: 04–07.05.2021).

- Ispolneniye federal’nogo byudzheta i byudzhetov byudzhetnoy sistemy Rossiyskoy Federatsii za 2017 god [Elektronnyy resurs] // Ministerstvo finansov Rossiyskoy Federatsii. — Rezhim dostupa: www.minfin.ru/common/upload/library/2018/09/main/Ispolnenie_federalnogo_budzheta_v_2017_godu.pdf (data obrashcheniya: 04–07.05.2021).

- Ispolneniye federal’nogo byudzheta i byudzhetov byudzhetnoy sistemy Rossiyskoy Federatsii za 2019 god [Elektronnyy resurs] // Ministerstvo finansov Rossiyskoy Federatsii. — Rezhim dostupa: minfin.gov.ru/common/upload/library/2020/09/main/Ispolnenie_federalnogo_budzheta_2019_god.pdf (data obrashcheniya: 04–07.05.2021).

- Ispolneniye federal’nogo byudzheta i byudzhetov byudzhetnoy sistemy Rossiyskoy Federatsii za 2020 g. [Elektronnyy resurs] // Ministerstvo finansov Rossiyskoy Federatsii. — Rezhim dostupa: minfin.gov.ru/common/upload/library/2021/03/main/Ispolnenie_2020_god.pdf (data obrashcheniya: 04–07.05.2021).

- Obzor bankovskogo sektora Rossiyskoy Federatsii (internet-versiya) № 170 dekabr’ 2016 goda [Elektronnyy resurs] // Tsentral’nyy bank Rossiyskoy Federatsii. — Rezhim dostupa: www.cbr.ru/Collection/Collection/File/8487/obs_1612.pdf (data obrashcheniya: 04–07.05.2021).

- Obzor bankovskogo sektora Rossiyskoy Federatsii (internet-versiya) № 194 dekabr’ 2018 goda [Elektronnyy resurs] // Tsentral’nyy bank Rossiyskoy Federatsii. — Rezhim dostupa: www.cbr.ru/Collection/Collection/File/10406/obs_194.pdf (data obrashcheniya: 04–07.05.2021).

- Obzor bankovskogo sektora Rossiyskoy Federatsii (internet-versiya) № 19 mart 2019 goda [Elektronnyy resurs] // Tsentral’nyy bank Rossiyskoy Federatsii. — Rezhim dostupa: www.cbr.ru/Collection/Collection/File/10406/obs_194.pdf (data obrashcheniya: 04–07.05.2021).

- Obzor bankovskogo sektora Rossiyskoy Federatsii (internet-versiya) fevral’ 2021 g. [Elektronnyy resurs] // Tsentral’nyy bank Rossiyskoy Federatsii. — Rezhim dostupa: cbr.ru/statistics/bank_sector/review/ (data obrashcheniya: 04–07.05.2021).

- Obzor klyuchevykh pokazateley deyatel’nosti strakhovshchikov. [Elektronnyy resurs] // Tsentral’nyy bank Rossiyskoy Federatsii. — Rezhim dostupa: cbr.ru/analytics/insurance/overview_insurers/ (data obrashcheniya: 04–07.05.2021).

- Rossiya v tsifrakh. 2015 [Tekst]: Kratkiy statisticheskiy sbornik / Rosstat. — M., 2015. — 543 s.

- Rossiya v tsifrakh. 2016 [Tekst]: Kratkiy statisticheskiy sbornik / Rosstat. — M., 2016. — 543 s.

- Rossiya v tsifrakh. 2017 [Tekst]: Kratkiy statisticheskiy sbornik / Rosstat. — M., 2017. — 511 s.

- Rossiya v tsifrakh. 2018 [Tekst]: Kratkiy statisticheskiy sbornik / Rosstat. — M., 2018. — 522 s.

- Rossiya v tsifrakh. 2019 [Tekst]: Kratkiy statisticheskiy sbornik / Rosstat. — M., 2019. — 523 s.

- Rossiya v tsifrakh. 2020[Tekst]: Kratkiy statisticheskiy sbornik / Rosstat. — M., 2020 — 550 s.

- Sub’yekty strakhovogo dela [Elektronnyy resurs] // Tsentral’nyy bank Rossiyskoy Federatsii. — Rezhim dostupa: www.cbr.ru/finmarket/supervision/sv_insurance/#a_11867 (data obrashcheniya: 04–07.05.2021).

- Dudin M.N. SWOT analysis as an effective tool for identification of the strengths and weaknesses of the state’s financial security system / M.N. Dudin, D.D. Burkaltseva, O.G. Blazhevich, N.S. Safonova, A.V. Betskov, V.F. Gaponenko, Kh.Sh. Kilyaskhanov // International Journal of Engineering and Technology (UAE). — 2018. — T. 7. № 3.14. — R. 291–299.

- Miroshnichenko M.V. Tsifrovaya ekonomika kak perspektivnyy mekhanizm razvitiya [Tekst] / M.V. Miroshnichenko, G.P. Chudesova //ENZH «Ekonomika i ekologicheskiy menedzhment». — 2019. — № 2 (37). — S. 121–129.