ALGORITHM OF FINANCIAL RISK MANAGEMENT OF THE ENTERPRISE

JOURNAL: «SCIENTIFIC BULLETIN: FINANCE, BANKING, INVESTMENT» Issue 2 (55), 2021

Section Finance

Publication text (PDF):Download

UDK: 658.152

AUTHORS:

Shalneva Vlasta Vital’evna,

Ph.D. in Economics, Associate Professor,

Associate Professor of the Department of Business Finance and Сredit,

Institute of Economics and Management (structural subdivision),

V.I. Vernadsky Crimean Federal University,

Simferopol, Russian Federation.

Dyatel Vitaly Nikolaevich,

Ph.D. in Economics, Associate Professor,

Associate Professor of the Department of Finance and Credit,

Institute of Economics and Management (structural subdivision),

V.I. Vernadsky Crimean Federal University,

Simferopol, Russian Federation.

TYPE: Article

DOI: https://doi.org/10.37279/2312-5330-2021-2-21-30

PAGES: from 21 to 30

STATUS: Published

LANGUAGE: Russian

KEYWORDS: model, fuzzy logic, risk, risky environment, financial status, financial risk, scenario, simulation.

ABSTRACT (ENGLISH):

The article proposes an algorithm for managing the financial risks of an enterprise, which allows for a multivariate analysis of the development of a risk situation and an assessment of the feasibility of management measures. A model of the formation of an attribute space for diagnosing the financial condition of an enterprise has been developed, which allows obtaining a system of representative indicators characterizing the financial condition of an enterprise. A model for assessing the degree of financial risk has been built, which allows identifying the degree of financial risk based on changes in the financial condition of an enterprise. As a result of developing a model for choosing anti-risk measures, a set of actions was obtained to eliminate the consequences of financial risks, and their feasibility was assessed. A set of scenarios for the development of a risk situation at an enterprise has been built, which reduce the impact of financial risks in all areas of the enterprise.

The constructed model allows, on the basis of multivariate scenario forecasts, to select anti-risk measures that can reduce the impact of financial risks. The assessment of the feasibility of implementing these measures has been carried out.

ВВЕДЕНИЕ

Современный этап развития экономики Российской Федерации характеризуется повышением неопределенности и стохастичности внешней среды, что приводит к росту влияния на деятельность предприятий различных финансовых рисков. Анализ тенденций роста количественных показателей убыточности деятельности предприятий показал объективную необходимость совершенствования систем управления финансовыми рисками предприятий в части получения своевременной оценки степени риска на основе применения экономико-математического инструментария.

Вопросы совершенствования управления финансовыми рисками предприятия постоянно освещаются в работах отечественных и зарубежных ученых. Большое количество научных работ по проблемам управления финансовыми рисками предприятий подтверждает важность их дальнейших разработок. Но некоторые аспекты указанной проблематики требуют совершенствования, использования новейших методов, поскольку современные предприятия функционируют в условиях внешней среды, которая стремительно меняется. Так, необходимо совершенствовать модельный базис управления финансовыми рисками предприятия, используя современные методы экономико-математического моделирования, такие, как имитационное моделирование, сценарный анализ, нечеткая логика и др. Вместе с тем нуждаются в совершенствовании методические положения по формированию информационного пространства для диагностики финансового состояния предприятия и средства определения степени финансовых рисков. Необходимо больше внимания уделять разработке управленческих решений по противодействию финансовым рискам предприятия, а также их эффективности.

ПОСТАНОВКА ЗАДАЧИ

Целью исследования является разработка комплекса экономико-математических моделей управления финансовыми рисками предприятия, которые позволяют выработать эффективные меры по противодействию определенному виду риска на основе прогнозирования последствий его наступления.

РЕЗУЛЬТАТЫ

Анализ содержания и особенностей базовых понятий управления финансовыми рисками позволил определить, что риск — это угроза того, что субъект хозяйствования несет больше, чем предполагалось, потерь при осуществлении определенной деятельности из-за появления случайного или непредвиденного события. Данное определение является более широким по — сравнению с существующими, что позволило выделить источники возникновения рисков и обосновать существование финансовых рисков как составляющей рисковой среды предприятия. Анализ существующих подходов к классификации финансовых рисков позволил дополнить его таким классификационным признаком, как «по этапам жизненного цикла предприятия» и систематизировать существующие. Это позволяет более полно охарактеризовать финансовый риск со всех сторон.

С использованием современных методов структурно-логического анализа и методов группировки можно определить множество показателей, которые позволяют получить всестороннюю оценку финансового состояния предприятия и являются основой для построения комплексной оценки и модели классификации финансового состояния, основанной на применении методов теории нечетких множеств и является целесообразной в условиях неопределенности.

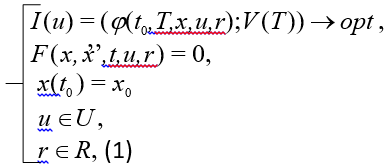

Обобщенная модель управления финансовыми рисками имеет вид:

(1)

(1)

где x(t) — вектор показателей финансово-экономического состояния предприятия в момент времени t; x (t0) = x0 — начальное значение; x¢ — вектор начальных производных показателей финансово-экономического состояния предприятия по времени; t — период времени; T — конечный период времени для выбора управления; u(t) — управление, последовательность антикризисных способов предприятия; U — множество возможных антикризисных способов; r — влияние рисков на деятельность предприятия; R — множество возможных рисков, которые влияют на деятельность предприятия; F(x, x’, t, u, r) — уравнение перехода, которое отражает динамику изменения показателей состояния предприятия x; j (t0, T, x, u, r)

— суммарные затраты на реализацию управления финансовыми рисками предприятия; V(T) — критерии качества конечного состояния — обобщающая оценка финансово-экономического состояния предприятия в момент времени T.

Рис. 1. Схема комплекса моделей управления финансовыми рисками предприятия (Составлено на основании [2]).

Предложенный комплекс моделей состоит из трех взаимосвязанных блоков, характеризующих процесс управления финансовыми рисками на предприятии, а именно: диагностики финансового состояния предприятия, оценки финансового риска предприятия и разработки комплекса решений по управлению финансовыми рисками предприятия.

Основным результатом диагностики финансового состояния предприятия является формирование обобщающего интегрального показателя финансового состояния предприятия и определение класса финансового состояния (критическое, неудовлетворительное, удовлетворительное, стабильное или абсолютно стабильное), к которому принадлежит исследуемая экономическая система. Разработанная схема комплекса моделей позволяет определить внутреннее состояние экономической системы, изменение которой в дальнейшем учитывается при оценке степени финансового риска. Практическое значение оценки финансового риска предприятия заключается в определении степени определенного вида финансового риска предприятия (допустимый, критический, катастрофический) и его влияния на изменение финансового состояния предприятия, что добавляет гибкости системе управления финансовыми рисками в целом. Основным назначением разработки решений по управлению финансовыми рисками предприятия является выбор эффективных мер по снижению финансовых рисков в соответствии с направлением деятельности предприятия по различным сценариям развития рисковой ситуации.

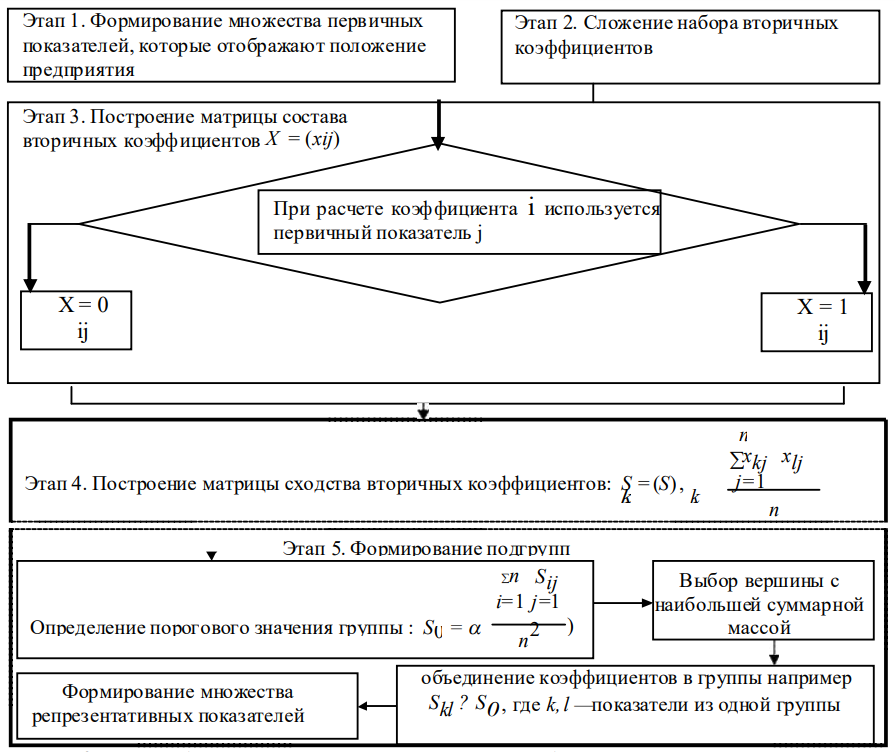

Анализ множества показателей, предлагаемых для оценки финансового состояния предприятия, показал, что среди них много таких, которые дублируют друг друга. Поэтому для формирования полного множества показателей проведен структурно-логический анализ по следующей схеме (рис. 2)

Рис. 2. Модель формирования множества показателей финансового состояния предприятия (Составлено на основании [3]).

После проведения группировки осуществляется выбор представленных коэффициентов каждой группы по принципу их максимального сходства с другими элементами этой группы и минимального — с другими группами.

По результатам структурно-логического анализа были сформированы группы коэффициентов, которые позволяют всесторонне охарактеризовать финансовое состояние предприятия.

Формирование классов финансового состояния предприятия базируется на использовании методов нечеткого вывода. Для каждого из выделенных показателей определены функции принадлежности значений до 5 значений лингвистической переменной «уровень показателя», выделенных на основе нормативных значений показателей и анализа литературных источников, которые имеют трапециевидный вид.

Фрагмент таблицы параметров нечетких чисел представлены в таблице 1.

Таблица 1. Параметры нечетких чисел для определения значений лингвистической переменной «уровень показателя» (фрагмент) *

|

Коэффициент |

Уровень показателей | ||||

| «очень низкий» | «низкий» | «средний» | «высокий» | «очень высокий» | |

| Маневренности собственного капитала | (0;0;0,05;0,1) | (0,05;0,1;0,15;0,2) | (0,15; 0,2;0,3;0,5) | (0,3; 0,5;0,6:0,8) | (0,6;0,8;1;1) |

| Финансовой стабильности | (0;0;0,1;0,2) | (0,1;0,2;0,25;0,3) | (0,25;0,3;0,4;0,5) | (0,4;0,5;0,6;0,7) | (0,6;0,7;1;1) |

| Долгосрочной финансовой независимости | (0;0;0,15;0,2) | (0,15;0,2;0,25; 0,3) | (0,25;0,3;0,5;0,6) | (0,5;0,6;0,65;0,7) | (0,65;0,7;1;1) |

| … | |||||

* Составлено на основании [1].

Финансовое состояние предприятия характеризуется лингвистической переменной «Состояние предприятия», которое имеет 5 значений: «критический», «неудовлетворительный», «удовлетворительный», «стабильный» и «абсолютно стабильный». Определение класса состояния предприятия осуществляется на базе обобщающего показателя финансового состояния предприятия, рассчитывается как взвешенная по группам и показателям сумма функций зависимости отдельных показателей в соответствующие значения нечеткой переменной «уровень показателя».

Обобщающий показатель финансового состояния предприятия (V) рассчитывается по формуле (2):

где i — индекс группы показателей, i = 1, n; k — индекс показателя в середине группы, i = 1, Nl; bi — вес i-й группы; dkl — тип k-того показателя в i–й группе, определяется таким образом:

dkl = 1, если Xkl увеличивается, то V увеличивается;

dkl = -1, если Xkl снижается, то V снижается.

Рkl — вес k-го показателя в i-й группе; aik1 — i-я узловая точка k-го показателя в i-й группе, i = 1, S; m μik1 — значение i -ной функции зависимости для k-го показателя i-й группы; S — количество узловых точек, S = 5.

Правило нечеткой классификации состояния предприятия, основанное на шкале Д.А. Поспелова, представлено в таблице 2.

Таблица 2. Правило нечеткой классификации состояния предприятия *

| Интервал значений | Классификация уровня параметра | Функция принадлежности |

| 0 £ V £ 0,15 | Критическое состояние (V5) | 1 |

| 0,15 < V £ 0,25 | Критическое состояние (V5) | µ1 = 10∙(0,25 – V) |

| Неудовлетворительное состояние (V4) | µ2 = 1 – µ1 | |

| 0,25 < V £ 0,35 | Неудовлетворительное состояние (V4) | 1 |

| 0,35 < V £ 0,45 | Неудовлетворительное состояние (V4) | µ3 = 10∙(0,45 – V ) |

| Удовлетворительное состояние (V3) | µ4 =1 – µ3 | |

| 0,45 < V £ 0,55 | Удовлетворительное состояние (V3) | 1 |

| 0,55 < V £ 0,65 | Удовлетворительное состояние (V3) | µ5 = 10∙(0,65 – V ) |

| Стабильное состояние (V2) | µ6 =1 – µ5 | |

| 0,65 < V £ 0,75 | Стабильное состояние (V2) | 1 |

| 0,75 < V £ 0,85 | Стабильное состояние (V2) | µ7 = 10∙(0,85 – V ) |

| Абсолютно стабильное состояние (V1) | µ8 =1 – µ7 | |

| 0,85 < V £ 1 | Абсолютно стабильное состояние (V1) | 1 |

* Составлено на основании [2].

В рамках сценарного подхода к определению источников и видов финансовых рисков была осуществлена идентификация групп участников рисковой среды, на основании моделей PEST-анализа, «пяти сил» конкуренции М. Портера и создана карта участников рисковой среды. Под участниками понимаются заинтересованные в развитии ситуации лица и организации.

Характеристику выделенных рисков в соответствии с предложенной классификацией представлены в табл. 3.

Таблица 3. Группы участников сценариев развития рисковых ситуаций на предприятии

| Группы участников | Характеристика участников | Виды рисков |

| А1 | Поставщики сырья и услуг | Риск подорожания сырья |

| Риск недопоставки сырья | ||

| Риск роста стоимости коммунальных услуг | ||

| А2 | Конкурентные силы | Риск повышения конкуренции |

| А3 | Потребители | Риск срыва оплаты продукции |

| А4 | Экономические институты | Риск изменения банковского процента |

| А5 | Социальная сфера | Риск повышения налогов |

* Составлено авторами

Определение степени финансового риска предлагает осуществлять на основе анализа тех изменений и сдвигов, которые происходят в финансовом состоянии предприятия под влиянием риска. Для характеристики степени финансового риска в работе предложено использовать лингвистическую переменную, которая приобретает одно из трех значений: «допустимый», «критический» и «катастрофический» в зависимости от степени изменений в состоянии предприятия.

Схематично правило представлено в плоскости текущего и прогнозного финансового состояния предприятия (рис. 3).

Рис. 3. Зоны степени финансового риска (Составлено на основании [3]).

Условные обозначения: АС — абсолютно стабильное состояние; С — стабильное состояние; У — удовлетворительное состояние; НУ — неудовлетворительное состояние; КР — критическое состояние. Д — допустимый финансовый риск; Кр — критический финансовый риск; Кат — катастрофичный финансовый риск.

Правило определения степени финансового риска имеет следующий вид, формула (3):

((V = Vi ) (V’ = Vj)) (R = Rk) (3)

где: V — текущее положение; V’ — спрогнозированное положение в условиях риска; R — степень финансового риска; Rk — лингвистическое значение степени финансового риска.

Обобщенная структура имитационной модели состоит из следующих взаимосвязанных блоков: формирование запасов продукции, формирования чистой прибыли предприятия, формирования денежных средств, формирование основных средств и привлеченного капитала, формирование дебиторской задолженности.

Адаптация имитационной модели для каждого исследуемого предприятия осуществлялась на основе данных отчетности за 2012–2019 гг.

Значение средней абсолютной процентной ошибки и коэффициента Тейла, рассчитанные по основным статьям балансов для имитационных моделей в динамике для трех предприятий, которые исследовались, представлены в таблице 4.

Таблица 4. Показатели качества имитационной модели *

| Статьи баланса | АО «Армавирский завод резиновых изделий» | ОАО «Каменский Нефтеперегонный Завод» | ОАО Волгодонский химический завод «Кристалл» |

| MAPE, % | |||

| Внеоборотные активы | 5,90 | 9,92 | 4,69 |

| Оборотные активы | 11,45 | 6,38 | 10,31 |

| Собственный капитал | 8,71 | 11,61 | 3,05 |

| Текущие обязательства | 9,88 | 7,81 | 4,49 |

| Долгосрочные обязательства | 9,93 | 9,16 | 2,40 |

| Коэффициент Тейла | |||

| Внеоборотные активы | 0,11 | 0,17 | 0,10 |

| Оборотные активы | 0,18 | 0,12 | 0,15 |

| Собственный капитал | 0,16 | 0,19 | 0,07 |

| Текущие обязательства | 0,17 | 0,16 | 0,08 |

| Долгосрочные обязательства | 0,19 | 0,18 | 0,07 |

* Составлено на основании [5].

Представленные значения позволили сделать вывод о том, что построенная имитационная модель является адекватной, поскольку средняя абсолютная процентная ошибка находится в пределах от 2,4% до 11,45%, а коэффициент Тейла — в пределах от 0,07 до 0,19.

В результате модели оценки степени финансового риска был сформирован ряд пассивных сценариев развития рисковых ситуаций в разрезе выделенных главных видов финансового риска и их комбинаций, определены классы финансового риска. Результаты моделирования для АО «Армавирский завод резиновых изделий» представлены в табл. 5. Так, для АО «Армавирский завод резиновых изделий» риски, связанные с недопоставкой сырья, ростом стоимости коммунальных услуг, налогов и срывом оплаты за продукцию, являются допустимыми, поскольку изменения финансового состояния предприятия не происходят. Остальные риски имеют критический уровень. Для ОАО «Каменский Нефтеперегонный Завод» (за исключением риска повышения налогов) и ОАО Волгодонский химический завод «Кристалл» ни один из рисков не является допустимым, поскольку приводит к существенному ухудшению финансового состояния предприятия.

Для определения наиболее целесообразных направлений управления финансовыми рисками может быть построена модель противодействия финансовым рискам предприятия, в виде обобщенной модели имеет следующий вид, формула (4).

F = (X, V, A, M, D, R, U) (4),

где X — показатели деятельности предприятия; V — правило определения обобщающего показателя финансового состояния предприятия; A — процедура диагностики финансового состояния предприятия, проведена на основе моделей оценки классов финансовых состояний и классификации финансовых состояний предприятия; M — оценка степени финансового риска, рассчитанная на основе модели определения непредвиденных рисковых ситуаций на предприятии, имитационной модели функционирования предприятия в условиях действия финансовых рисков и модели классификации степеней финансовых рисков предприятия; D — модель выбора антирисковых мероприятий, основанная на оценке целесообразности затрат на осуществление управленческих мероприятий; R — множество рисков, характерных для предприятия; U — множество возможных антирисковых мероприятий.

Таблица 5. Результаты идентификации классов финансового риска для АО «Армавирский завод резиновых изделий»

| Сценарии: вид анализируемого риска | Значение обобщающего показателя (V) | Класс состояния | Значение функции принадлежности | Класс финансового риска (степень уверенности) |

| Базовый сценарий | 0,76 | Стабильное состояние | 0,9 | — |

| Абсолютно стабильное состояние | 0,1 | |||

| П1: риск изменения банковского процента | 0,598 | Удовлетворительное состояние | 0,52 | критический (0,52) |

| Стабильное состояние | 0,48 | |||

| П2: риск подорожания сырья | 0,596 | Удовлетворительное состояние | 0,54 | критический (0,54) |

| Стабильное состояние | 0,46 | |||

| П3: риск срыва оплаты за продукцию | 0,63 | Удовлетворительное состояние | 0,2 | допустимый

(0,8) |

| Стабильное состояние | 0,8 | |||

| П4: риск повышения налогов | 0,633 | Удовлетворительное состояние | 0,17 | допустимый

(0,83) |

| Стабильное состояние | 0,83 | |||

| П5: риск недопоставки сырья | 0,665 | Стабильное состояние | 1 | допустимый

(0,9) |

| П6: риск повышения конкуренции | 0,533 | Удовлетворительное состояние | 1 | критический

(0,9) |

| П7: риск роста стоимости коммунальных услуг | 0,646 | Удовлетворительное состояние | 0,04 | допустимый

(0,9) |

| Стабильное состояние | 0,96 | |||

| П8: комбинированный сценарий: П5 + П6 | 0,457 | Удовлетворительное состояние | 1 | критический

(0,9) |

* Составлено на основании [2].

Результат применения моделей определяет меры по управлению финансовыми рисками на предприятии (Z), которые предлагаются в результате экспериментов с имитационной моделью, формула (5):

Z = D (M (X, R)), A (X, V), U) (5)

Оценку действенности управленческих мер предлагается осуществлять на основе формирования и анализа активных сценариев развития рисковой ситуации, включающие изменения параметров функционирования предприятия, соответствующие определенным управленческим мерам. Выбор доминантных финансовых рисков, характерных для предприятий химической отрасли, позволил выделить основные группы антирисковых мероприятий, из которых целесообразно выбирать компенсирующие управленческие воздействия. По результатам моделирования активных сценариев были сформированы рекомендации по снижению негативного влияния финансовых рисков для каждого из видов, свойственных исследуемым предприятиям.

Для определения максимально возможных затрат на внедрение рекомендаций предлагается такая последовательность оценки целесообразности затрат на принятие хозяйственных решений при управлении финансовыми рисками, основанная на сопоставлении обобщающего показателя финансового состояния предприятия и его составляющих в условиях воздействия риска и осуществления компенсирующих действий с теми же показателями в безрисковых условиях (рис. 5).

Рис. 5. Схема оценки целесообразности затрат на осуществление хозяйственных решений при управлении финансовыми рисками (Составлено на основании [3]).

По результатам имитационных экспериментов для АО «Армавирский завод резиновых изделий» выявлено, что для компенсации риска недопоставки сырья необходимо увеличить оборотные активы на 5%, что приведет значения коэффициентов к уровню базовых. Одним из способов увеличения размера оборотных активов является увеличение привлеченных средств, то есть из-за срыва поставки сырья необходимы свободные средства для быстрого их приобретения у другого поставщика, для этого необходимо будет взять краткосрочный кредит.

ВЫВОДЫ

Таким образом, предложенный комплекс экономико-математических моделей позволяет на основе многовариантных сценарных прогнозов осуществить отбор антирисковых мероприятий, которые способны снизить влияние финансовых рисков на деятельность предприятия в целом, что, в свою очередь, позволяет повысить качество управления финансовыми рисками.

С использованием структурно-логического анализа определены показатели- репрезентанты финансового состояния предприятия, которые являются основой для построения комплексной оценки финансового состояния и модели классификации, основанной на теории нечетких множеств. На основе концепции системной динамики построена имитационная модель функционирования предприятия в условиях воздействия различных видов финансовых рисков, которая позволяет оценить влияние каждого риска и совокупности рисков на результаты деятельности предприятия и показатели финансового состояния, на основе которых проводится многовариантное сценарное прогнозирование развития рисковой ситуации. Построенная модель позволяет на основе многовариантных сценарных прогнозов осуществить отбор антирисковых мероприятий, которые способны снизить влияние финансовых рисков.

REFERENCES

- Badalova A.G. Upravleniye riskami deyatel’nosti predpriyatiya: ucheb. posobiye / A.G. Badalova, A.V. Panteleyev. — M.: Vuzovskaya kniga. 2016, — 234 s.

- Belov P.G. Upravleniye riskami, sistemnyy analiz i modelirovaniye: uchebnik i praktikum / P.G. Belov. — M.: Izd-vo Yurayt, 2019. — 211 s.

- Bodner G.D. Upravleniye riskami na predpriyatii / G.D. Bodner, R.V. Kulichikhin// Nauchnyy vestnik: finansy, banki, investitsii. — 2016. — № 2 (35). — S. 72–75.

- Gol’tyayeva L.A. Mekhanizm diagnostiki riskovoy sredy ekonomicheskoy sistemy ES / L.A. Gol’tyayeva // Biznes Inform. — 2008. — № 9. — S. 6–10.

- Magomayeva L.R. Novyye informatsionnyye sistemy upravleniya riskami v usloviyakh tsifrovogo bankinga / L.R. Magomayeva // Nauchnyy vestnik: finansy, banki, investitsii. — 2019. — № 1 (46). — S. 86–92.

- Polyakova O.Yu. Model’ formirovaniya priznakovogo prostranstva dlya otsenki finansovogo sostoyaniya predpriyatiya / O.Yu. Polyakova, L.A. Gol’tyayeva // Biznes Inform. — 2009. — № 2 (2). — S. 80–83.

- Redkhem K. Upravleniye finansovymi riskami / K. Redkhem, S. KH’yuz. — M.: Infra-M, 2016. — 288 c.

- Sivash O.S. Sistema upravleniya valyutnym riskom v kommercheskom banke / O.S. Sivash // Nauchnyy vestnik: finansy, banki, investitsii. — 2020. — № 1 (50). — S. 72–81.

- Tepman L.N. Upravleniye riskami v usloviyakh finansovogo krizisa / L.N. Tepman, N.D. Eriashvili. — M.: Yuniti-Dana, 2017. — 296 c.

- Upravleniye riskami [Elektronnyy resurs]. — Rezhim dostupa: pdf.knigi-x.ru/21ekonomika/261322-1-informaciya-prinimaemih-riskahprocedurah-ocenki-upravleniya-riskami-kapitalom-bankov.php (data obrashcheniya: 16.02.2021).

- Shal’neva V.V. Razrabotka i obosnovaniye strategii antikrizisnogo upravleniya / V.V. Shal’neva, Ye.M. Lyagoshina, A.R. Cherkes // Finansy i strakhovaniye: Sbornik statey nauchno-prakticheskogo seminara. — Simferopol’, 2017. — S. 108–111.

- Shvyreva O.I. Metodika kompleksnoy diagnostiki sredstv kontrolya ekonomicheskogo sub’yekta / O.I. Shvyreva, A.V. Petukh, M.V. Petukh // Vestnik Voronezhskogo gosudarstvennogo agrarnogo universiteta. — 2018. — № 3 (58). — S. 197–209.