TAXATION OFSELF-EMPLOYED PERSONS: FEATURES AND PROSPECTS OF IMPLEMENTATION

JOURNAL: «SCIENTIFIC BULLETIN: FINANCE, BANKING, INVESTMENT» Issue 2 (51), 2020

Section Taxes

Publication text (PDF): Download

UDK: 336.226.11

AUTHOR AND PUBLICATION INFORMATION

AUTHORS:

Voroshilo Viktoria Viktorovna,

Ph.D. in Economics, Associate Professor,

Associate Professor of the Department of Finance and Credit,

Institute of Economics and Management (structural subdivision),

V.I. Vernadsky Crimean Federal University,

Simferopol, Russian Federation.

Djalal Mir Abdul Kaum,

Doctor of Economics, Professor,

Head of the Department of Finance and Credit,

Institute of Economics and Management (structural subdivision),

V.I. Vernadsky Crimean Federal University,

Simferopol, Russian Federation.

TYPE: Article

DOI: https://doi.org/10.37279/2312-5330-2020-2-21-28

PAGES: from 21 to 28

STATUS: Published

LANGUAGE: Russian

KEYWORDS: self-employed, taxation of the self-employed, professional income tax, budget of the subject, tax revenues

ABSTRACT (ENGLISH):

The article discusses the features of taxation of self-employed persons in the Russian Federation in connection with the adoption in 2018 of new legislation that allows individuals who are not registered as individual entrepreneurs to work in the legal field, but who receive income from the sale of goods, services and work. In addition, this type of tax can also be applied by individual entrepreneurs in compliance with all legal norms. It has been studied that the tax on professional income has its own features related to restrictions on application in terms of the volume of annual income received, the existence of labor relations, the types of activities carried out, and the combination with other special tax regimes. The advantages of the application related to a low tax burden, non-payment of mandatory fixed payments for mandatory pension provision and mandatory medical insurance are considered.

Statistical studies of the quantitative characteristics of the application of the professional tax on the territory of Moscow and the Moscow region, as well as qualitative characteristics in the form of the formation of the revenue part of the budget of these subjects were conducted. It is revealed that citizens are actively included in the legal field, but the share of this tax in the total amount of tax revenues in the budgets of the subject is insignificant.

ВВЕДЕНИЕ

На стадии обсуждения внедрения налога на профессиональный доход у него было много противников и защитников. Однако, его внедрение было уже давно необходимо, поскольку это способствовало не только выходу из тени части населения, которое самостоятельно себя обеспечивает финансовыми ресурсами, но и снижением налоговой нагрузки для уже зарегистрированных физических лиц в качестве индивидуальных предпринимателей и соответствующих условиям применения налога на профессиональный доход.

На сегодняшний день, внедренный эксперимент в виде применения налога на профессиональный доход прошли в 2019 году 4 субъекта, к которым успешно присоединились другие регионы Российской Федерации. Среди них, с 1 июля 2020 года присоединилась Республика Крым, которая как молодой субъект открыта для экспериментов. Применение налога на профессиональный доход продлится в течение 10 лет.

ПОСТАНОВКА ЗАДАЧИ

Интересным для исследования является не только поведение населения по вступлению в правовые отношения с государством по применению налога на профессиональный доход, но и его влияние на финансовую самостоятельность региона, поскольку полученные финансовые ресурсы остаются в распоряжении данного субъекта. Исходя из этого, цель исследования — изучить особенности налогообложения самозанятых лиц и перспективы внедрения на территории Российской Федерации.

РЕЗУЛЬТАТЫ

В целях легализации полученных доходов гражданами от осуществления ими видов профессиональной деятельности, которые не зарегистрированы как индивидуальные предприниматели были внесены изменения в существующие законодательные акты и приняты новые. В принятой Стратегии развития малого и среднего предпринимательства в Российской Федерации на период до 2030 года, утвержденных Правительством Российской Федерации от 2 июня 2016 года № 1083-р [1] в разделе 5 для самозанятых граждан предусмотрено положение, в котором указано, что граждане, занимающиеся деятельностью, приносящей доход и не зарегистрированные в качестве индивидуального предпринимателя, должны добровольно уведомить налоговые органы. В этом же году федеральным законом № 401 от 30.11.2016 [2] года был внесен п.7.3 в статью 83 Налогового кодекса, положениями которого предусмотрено постановка на учет физического лица, не являющихся индивидуальным предпринимателем и оказывающим услуги физическим лицам без привлечения наемных работников. Федеральным законом № 199 от 26.07.2017 [3] года были внесены изменения в Гражданский кодекс Российской Федерации в статью 23, где изложено, что в отношении отдельных видов деятельности граждане могут заниматься предпринимательской деятельностью без государственной регистрации в качестве индивидуального предпринимателя.

Получение дохода является основанием для уплаты налога с полученного дохода, а поскольку это физические лица — то налога на доходы физических лиц. Однако, введенный в Налоговый кодекс п. 70 в статью 217 Федеральным законом № 401 от 30.11.2016 освобождал от налогообложения доходы в виде выплат физическим лицам за предоставление услуг в рамках действия п.70 ст. 217 НК РФ [4]. Данное освобождение распространяется на период 2017–2019 год.

Осенью 2018 года был принят Федеральный закон № 422 от 27.11.2018 «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» [5]. Исходя из положений данного закона, под профессиональным доходом понимается доход физических лиц от деятельности, при ведении которой они не имеют работодателя и не привлекают наемных работников по трудовым договорам, а также доход от использования имущества.

Применять специальный налоговый режим можно на территории одного из субъектов Российской Федерации. На сегодняшний день в 2020 году расширилось количество субъектов, в которых можно применять налог на профессиональный доход — 79 субъектов.

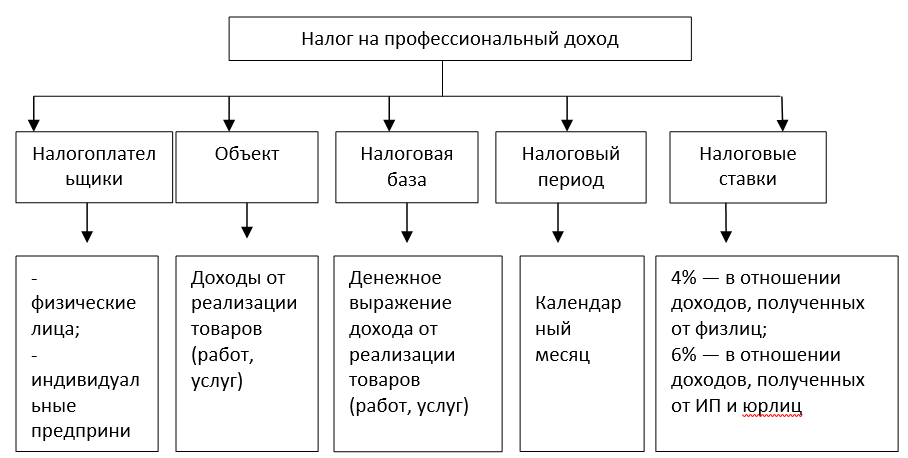

Согласно ст. 17 Н РФ существуют общие условия установления налогов и сборов, согласно которым налог может быть установлен, если определены все элементы налогообложения. Рассмотрим основные элементы налога на профессиональный налог (рис. 1).

Исходя из положения п. 4 ФЗ-422 от 27.11.2018 года налогоплательщиками могут стать как физические лица без регистрации в качестве индивидуальны предпринимателей, так и физические лица в качестве индивидуальных предпринимателей. В данной статье указаны ограничения для применения налога. Объектом налога выступают доходы от реализации товаров, работ, услуг. Исключением в п. 6 являются доходы, полученные от трудовых отношений, продажи недвижимого имущества, транспортных средств, перепродажи имущественных прав, реализации паев, долей в уставном капитале организаций, доходов в натуральной форме, в рамках гражданско-правового договора с работодателями или бывшими работодателями менее двух лет назад и другие, предусмотренные п.6 ФЗ-422 от 27.11.2018.

Рис. 1. Элементы налога на профессиональный доход (Составлено авторами)

Налоговой базой выступает денежное выражение полученного дохода от реализации товаров, работ, услуг являющихся объектом налогообложения. Статьей 7 ФЗ-422 предусмотрено, что налоговая база определяется отдельно по видам доходов, в отношении которых установлены различные ставки. Статьей 10 налоговые ставки различаются в зависимости от того, от кого налогоплательщик получает доход — от физического лица или от организации или индивидуального предпринимателя.

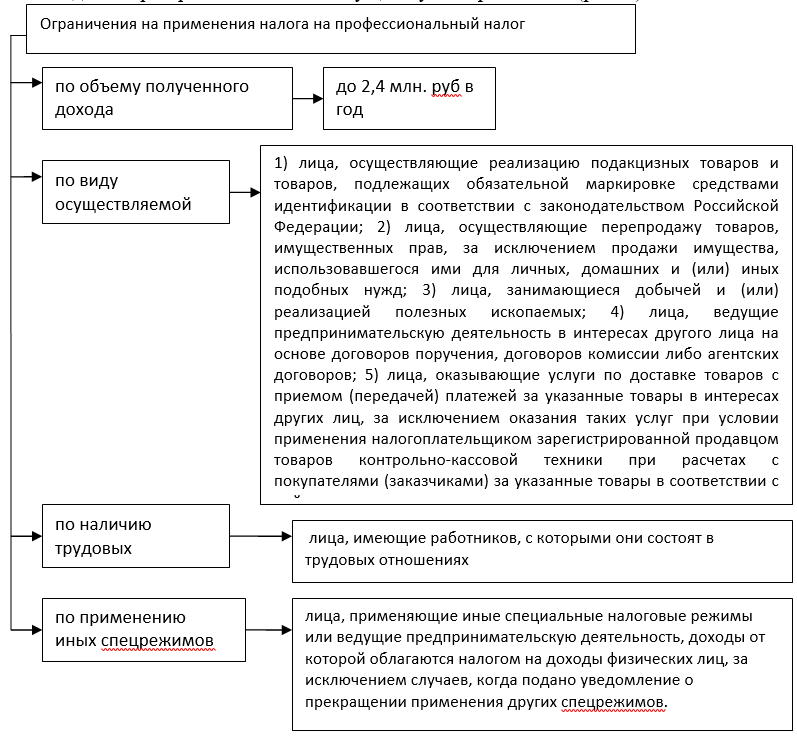

Однако при применении налога существуют ограничения (рис. 2).

Рис. 2. Ограничения на применения налога на профессиональный доход (Составлено авторами)

Сумму налога рассчитывает не сам налогоплательщик, а налоговый орган. По истечении налогового периода, которым является календарный месяц, налоговый орган до 12 числа месяца, следующего за истекшим налоговым периодом, уведомляет о сумме налога, а срок уплаты — до 25 числа месяца, следующего за истекшим налоговым периодом.

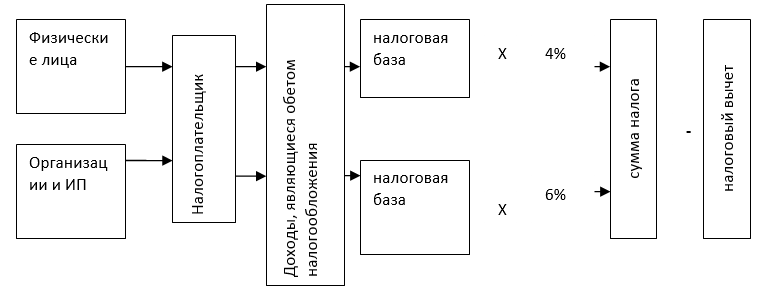

Рассмотрим алгоритм расчета суммы налога на профессиональный налог (рис. 3).

При расчете суммы налога налоговый орган в соответствии со статьей 12 Федерального закона № 422 может быть уменьшена на сумму налогового вычета в размере 10000 руб. Эта сумма предельная, налогоплательщик может использовать ее в течение любого периода. Законом предусмотрен следующий порядок расчета суммы налогового вычета:

1) если налог рассчитывается по ставке 4 %, то сумма налогового вычета составляет 1 % от суммы налоговой базы;

2) если налог рассчитывается по ставке 6%, то сумма налогового вычета составляет 2 % от суммы налоговой базы.

Рис. 3. Алгоритм расчета налога на профессиональный доход (Составлено авторами)

Таким образом, можно сделать предположение, что для налогоплательщика, который получает доходы от физических лиц и применяет ставку налога 4 %, получение налогового вычета прекращается после полученных доходов нарастающим итогом в размере более 1 млн. руб. А если налогоплательщик получает доходы от организаций и индивидуальных предпринимателей, то граничная сумма применения вычета является доход нарастающим итогом в размере 500 тыс. руб. Сложнее высчитать при какой сумме дохода, нарастающим итогом будет исчерпан налоговый вычет в размере 10000 руб., если налогоплательщик получает доходы, в отношении которых применяются разные налоговые ставки.

Отличием применения налога на профессиональный доход индивидуальным предпринимателем от применения иных специальных налоговых режимов является отсутствие уплаты страховых взносов в фиксированном размере на обязательное пенсионное обеспечение и медицинское.

Налоговый учет вести не надо, декларации по истечении налогового периода сдавать не надо при применении налога на профессиональный налог.

В целях взаимодействия налогоплательщика с налоговыми органами было разработано специальное приложение «Мой налог». Данное приложение способствует следующему: 1) встать на учет и сняться с учета; 2) задекларировать полученный доход; 3) получить рассчитанную сумму налога к уплате; 4) получить реквизиты для уплаты налога.

Внедрение данного вида налога способствует формированию налоговых доходов регионов. Так, исходя из ст. 56 Бюджетного кодекса в региональный бюджет зачисляется 63 % налога на профессиональный доход, а 37 % — в бюджет Федерального фонда обязательного медицинского страхования согласно ст. 146 БК РФ [6]. Взаимодействия с Пенсионным фондом и фондом социального страхования носит добровольный характер [7].

Рассмотрим влияние применения налога на профессиональный доход в Москве и Московской области на бюджет соответствующих субъектов.

Москва и Московская область принимают участие в пилотном проекте по применению налога на профессиональный доход с 1 января 2019 года. Изменение количественной характеристики зарегистрированных граждан в Москве и Московской области с введением нового налога представлено в таблице 1.

Таблица 1. Количественная характеристика самозанятых лиц в Москве и Московской области, тыс. чел. *

| Наименование Управления ФНС России по субъекту Российской Федерации | Количество самозанятых граждан, осуществляющих деятельность по оказанию услуг физическому лицу по состоянию на 01.07.2017 |

Количество самозанятых граждан, осуществляющих деятельность по оказанию услуг физическому лицу по состоянию на 01.07.2018 |

Количество самозанятых граждан, осуществляющих деятельность по оказанию услуг физическому лицу по состоянию на 01.07.2019 |

Количество самозанятых граждан, осуществляющих деятельность по оказанию услуг физическому лицу по состоянию на 01.07.2020 |

| УФНС России по г. Москва | 13 | 168 | 354 | 367 |

| Абсолютное изменение к предыдущему периоду, % | — | 155 | 186 | 13 |

| УФНС России по Московской области | 24 | 115 | 291 | 297 |

| Абсолютное изменение к предыдущему периоду, % | — | 91 | 176 | 6 |

* Составлено по данным [8]

Введение данного вида налога для самозанятых способствовало активной работе налоговых органов по разъяснению применения и выхода из тени физических лиц, осуществляющих деятельность по оказанию услуг физическому лицу. Как результат данной работы за год количество самозанятых, которые зарегистрировались в налоговых органах выросло в 2 раза, а за три года — в 30 раз в г. Москва. По области данные результаты менее показательны — за три года на 15 %.

Небольшие ставки налога тем не менее способствуют пополнению бюджетов соответствующих уровней. Так, по данным открытого бюджета города Москвы по состоянию на 01.08.2019 года сумма дохода, собранного на территории г. Москвы от налога на профессиональный доход составила 123,8 млн руб. [9]. В общих налоговых доходах эта сумма налога занимает незначительную долю — 0,06 %. По состоянию на 01.07.2020 год сумма поступившего налога на профессиональный доход по г. Москва составил 663 млн. руб. В общей сумме налоговых поступлений в бюджете г. Москвы данный налог составляет 0,036 %. Собранная сумма налога почти за год показала рост больше, чем в пять раз.

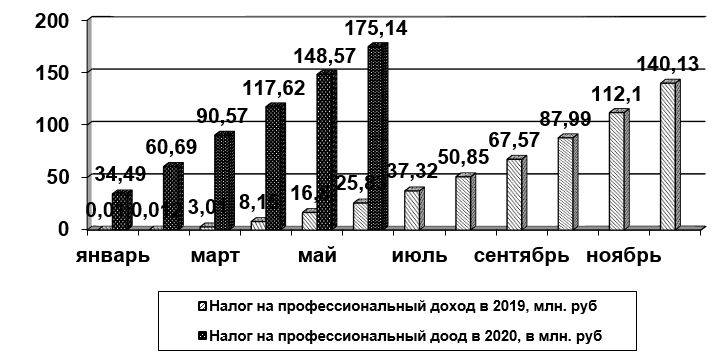

Динамика роста поступлений от налога на профессиональный доход в бюджет Московской области с начала 2019 года представлена на рисунке 3.

Рис. 3. Динамика поступлений налога на профессиональный доход в бюджет Московской области в 2019–2020 годах (Составлено по данным [10])

Как видно на рисунке наблюдается положительная динамика в поступлениях от налога на профессиональный доход. В Московской области в 2019 году было уплачено свыше 500 млн руб. налога на профессиональный доход. В 2020 году за 6 месяцев было уплачено в бюджет свыше 600 млн. руб. Исходя из данной положительной динамики и ее сохранении на следующие периоды, можно предположить, что в 2020 году уплата налога на профессиональный доход в бюджет субъекта вырастит в 3 раза по сравнению с 2019 годом.

Если рассматривать данный налог в структуре налоговых поступлений, то доля этого налога незначительна в 2019 году и составляет примерно 0,03 %. В 2020 году доля налога на профессиональный доход в налоговых поступлениях субъекта выросла и составляет 0,08 %. Конечно, в сравнении с другими налогами, относящимися к группе налогов на совокупный доход, доля налога в налоговых поступлениях незначительна, но, тем не менее, она играет свою роль в формировании доходной части субъекта Российской Федерации и его финансовой самостоятельности.

При исследовании статистических данных видов деятельности самозанятых лиц, то стоит отметить, что при постановке на учет как самозанятое лицо указание вида деятельности носит добровольный характер, что подтверждается позицией ФНС в Письме от 28 мая 2020 г. № АБ-3-20/4076@ «О рассмотрении обращения». Тем не менее, в форме 1-УЧ, формируемой налоговым органом, есть отражение таких видов деятельности как: 1) по присмотру и уходу за детьми, больными лицами, лицами, достигшими возраста 80 лет, а также иными лицами, нуждающимися в постоянном постороннем уходе по заключению медицинской организации; 2) по репетиторству; 3) по уборке жилых помещений, ведению домашнего хозяйства; 4) иные виды услуг, установленные законом субъекта РФ.

Согласно статистическим данным, представленным Федеральной налоговой службой по состоянию на 01.01.2020 года в г. Москва из 378 тыс. человек 76 % занимается репетиторством, а в Московской области из 310 тыс. человек 72 % занимается репетиторством [8].

С 1 июля 2020 года Республика Крым присоединилась к эксперименту по применению на ее территории налога на профессиональный доход. Данное действие подкреплено принятым Законом Республики Крым от 17 апреля 2020 года № 67-ЗРК/2020 «О введении в действие специального налогового режима «Налог на профессиональный доход» в Республике Крым»[11].

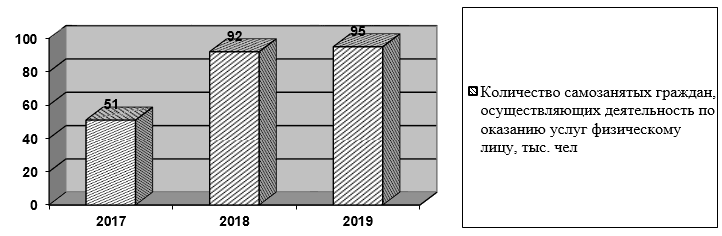

Рассмотрим количественную характеристику зарегистрированных самозанятых на территории Республики Крым (рис. 4).

Рис. 4. Количество самозанятых лиц в Республике Крым в 2017–2019 гг. (Составлено по данным [8])

До присоединения к эксперименту на территории Республики Крым официально зарегистрированы как самозанятые лица 95 тыс. человек по состоянию на конец 2019 года. Однако, в июне данный показатель изменился и составил 128 тыс. человек, что свидетельствует о том, что за последние полгода представленных уведомлений увеличилось на 33 тыс. человек. Из данного количества зарегистрированных основную долю составляют самозанятые, занимающиеся репетиторством, — 73,4 %.

По предположениям, на территории Республики Крым насчитывается около 430 тыс. человек, которые потенциально могут стать самозанятыми гражданами. Что касается формирования бюджета Республики Крым за счет введенного налога, то при аналогии с другими субъектами, которые уже применяли налог весь 2019 год — доля в налоговых поступлениях незначительна в сравнении с другими налогами [12]. Однако у Крыма есть потенциал. Среди услуг, которые могут предоставлять самозанятые — сдача в наем имущество. На территории Республики Крым данная услуга достаточно популярна, особенно в летний период времени, но при том неизвестно насколько граждане готовы вступить в правовое поле.

ВЫВОДЫ

Проведенные исследования показали, что была проведена определенная работа в законодательной базе Российской Федерации по подготовке внедрению нового налога, который позволит способствовать развитию среднего и малого предпринимательства путем снижения налоговой нагрузки и выходя из тени тех граждан, которые осуществляли незаконную предпринимательскую деятельность или получали доходы, которые попадали под обложение налога на доходы физических лиц. Изначально налог на профессиональный доход могли применять граждане только в 4 регионах, но в настоящее время он внедрен в большинстве регионов Российской Федерации. Было выявлено, что налог имеет свои особенности, которые выражены в ограничениях и преимуществах и регулируется специальным законом. Проведенные статистические исследования показали значительный рост количества зарегистрированных граждан в виде самозанятых лиц на протяжении исследуемого периода, а также рост поступлений данного налога в бюджет субъекта РФ. В тоже время, было выявлено, что доля поступлений от налога на профессиональный доход незначительна в общем доходе субъекта.

REFERENCES

- Об утверждении Стратегииразвитиямалого и среднегопредпринимательства в Российской Федерации на период до 2030 года: Распоряжение Правительства РФ от 02.06.2016 № 1083-р [Электронный ресурс]. — Режим доступа: consultant.ru/document/cons_doc_LAW_199462/ (дата обращения 11.08.2020).

- О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации: Федеральный закон от 30.11.2016 № 401-ФЗ [Электронный ресурс]. — Режим доступа: consultant.ru/document/cons_doc_LAW_207915/ (дата обращения 11.08.2020)

- О внесении изменений в статьи 2 и 23 части первой Гражданского кодекса Российской Федерации: Федеральный закон от 26.07.2017 № 199-ФЗ [Электронный ресурс]. — Режим доступа: consultant.ru/document/cons_doc_LAW_220896/ (дата обращения 11.08.2020)

- Налоговый кодекс: Федеральный закон от 31.07.1998 № 146-ФЗ [Электронный ресурс]. — Режим доступа: consultant.ru/document/Cons_doc_LAW_19671/ (дата обращения 11.08.2020)

- О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» в городе федерального значения Москве, в Московской и Калужской областях, а также в Республике Татарстан (Татарстан)»: Федеральный закон от 27.11.2018 № 422-ФЗ [Электронный ресурс]. — Режим доступа: consultant.ru/document/cons_doc_LAW_311977/ (дата обращения 11.08.2020)

- Бюджетный кодекс Российской Федерации» от 31.07.1998 № 145-ФЗ [Электронный ресурс]. — Режим доступа: consultant.ru/document/cons_doc_LAW_19702/ (дата обращения 11.08.2020)

- О регистрации самозанятых граждан в качестве страхователей, добровольно вступивших в правоотношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством: Письмо ФСС РФ от 28.02.2020 № 02-09-11/06-04-4346 [Электронный ресурс]. — Режим доступа: consultant.ru/document/cons_doc_LAW_356733/ (дата обращения 11.08.2020)

- Федеральная налоговая служба. Официальный сайт. [Электронный ресурс]. — Режим доступа: nalog.ru/rn77/related_activities/statistics_and_analytics/selfemployed/ (дата обращения 11.08.2020)

- Открытый бюджет Москвы[Электронный ресурс]. — Режим доступа: mos.ru/income_ter (дата обращения 11.08.2020)

- Открытый бюдет Московской области [Электронный ресурс]. — Режим доступа: budget.mosreg.ru/analitika/ispolnenie-byudjeta-subekta/finansovyj-pasport-subekta/?page_id=6389?j¶mPeriod=2020-06-01T00:00:00.000Z&FO_002_028_detailSubject_paramBudgetType=2&territory=46000000 (дата обращения 11.08.2020)

- О введении в действие специального налогового режима «Налог на профессиональный доход» в Республике Крым»: Закон Республики Крым от 17 апреля 2020 года № 67-ЗРК/2020 [Электронный ресурс]. — Режим доступа: gov.ru/ru/document/show/21082 (дата обращения 11.08.2020)

- Доброскок О.В. Тенденции развития патентной системы налогообложения на примере городских округов Республики Крым / О.В. Доброскок // Научный вестник: финансы, банки, инвестиции. — 2020. — № 1 (50). — С. 47–