APPLICATION OF THE INTEGRAL METHOD IN THE BANK’S FINANCIAL SECURITY SYSTEM

JOURNAL: «SCIENTIFIC BULLETIN: FINANCE, BANKING, INVESTMENT» Issue 3 (52), 2020

Section Money, Credit, Banks

Publication text (PDF):Download

UDK: 336.7

AUTHOR AND PUBLICATION INFORMATION

AUTHORS:

Blazhevich Oleg Georgievich,

Ph.D. in Economics, Associate Professor,

Associate Professor of the Department of Finance and Credit,

Institute of Economics and Management (structural subdivision),

V.I. Vernadsky Crimean Federal University,

Simferopol, Russian Federation.

Bondar Aleksandr Petrovich

Ph.D. in Economics, Associate Professor,

Associate Professor of the Department of Finance and Credit,

Institute of Economics and Management (structural subdivision),

V.I. Vernadsky Crimean Federal University,

Simferopol, Russian Federation.

TYPE: Article

DOI: https://doi.org/10.37279/2312-5330-2020-3-56-66

PAGES: from 56 to 66

STATUS: Published

LANGUAGE: Russian

KEYWORDS: banking security, economic security of the bank, financial security of the bank, system of ensuring the financial security of the bank, integral method.

ABSTRACT (ENGLISH):

The essential approaches to the content of the financial security of the bank are considered and it was noted that the determination of the essence of the financial security of the bank can be carried out in the following logical sequence: bank security; economic security of the bank; financial security of the bank.

Important attention is focused on the elements of the bank’s financial security system. It was noted that the system for ensuring the financial security of a credit institution is a combination of elements that allow a bank to be a reliable, competitive participant in the banking services market.

The methodological aspects of using the integral method in the system of ensuring the financial security of a bank are presented. The assessment of the financial security of JSC » JSB» RUSSIA» was carried out on the basis of the integral method. As a result, it was revealed that the financial security of JSC » JSB» RUSSIA» is at a satisfactory level, which allows the bank and its clients to look confidently into the future, but the management of the credit institution must constantly pay attention to controlling emerging risks and conduct more efficient work in the competitive struggle in the market banking services in the Russian Federation.

The problematic aspects of ensuring the financial security of the bank were identified. The proposed integral indicator makes it possible to obtain a comprehensive assessment of the financial security of a bank, which will increase the efficiency of financial security management of banking institutions.

ВВЕДЕНИЕ

В условиях распространения пандемии коронавируса произошло существенное падение цен на энергоносители и прошла коррекция на финансовых рынках, что влияет и на деятельность банковского сектора Российской Федерации. В результате можно наблюдать тенденцию ухудшения показателей рентабельности, платежеспособности и финансового состояния вообще ряда отечественных банков. Именно от качества разработанных мер обеспечения финансовой безопасности на уровне кредитной организации зависит финансовое состояние отдельного банка и вектор развития всей банковской системы в стратегической перспективе.

Поскольку основной причиной глобальных экономических кризисов и эпицентром событий является мировая финансовая система, именно ее нестабильность, просчеты и масштабы операций на мировых финансовых рынках приводит к тому, что экономический кризис охватывает все страны. Банковская же система является основной составляющей финансовой системы, поэтому вопрос финансовой безопасности банков выходит сегодня на первый план.

Главное внимание на сегодняшний день должно отводиться формированию целостного обеспечения системы финансовой безопасности банка, поскольку в экономической системе все большего значения приобретают отношения по управлению финансовыми ресурсами и оптимизации их использования, а также финансовые рычаги и методы, которые обеспечивают стабильную и эффективную деятельность банковских учреждений.

Вопросам финансовой безопасности на уровне государства, предприятий, банков посвящен ряд теоретических и практических разработок как российских, так и зарубежных ученых, среди которых нужно выделить работы Алексеевой Д.Г. [1], Артеменко Д.А. [2], Барановского О.И. [3], Борщ Л.М. [4], Воробьевой Е.И. [5–6], Воробьева Ю.Н. [6], Гамза А.А. [7], Козловского А.А. [8], Наточеевой Н.Н. [9–10], Шумилиной О.В. [11] и многих других исследователей.

Высоко оценивая их вклад у решение теоретических и практических аспектов по обеспечению финансовой безопасности, нужно указать на необходимость дальнейших исследований по данной тематике.

ПОСТАНОВКА ЗАДАЧИ

Целью статьи является анализ подходов к сущности финансовой безопасности банков, раскрытие элементов системы ее обеспечения, рассмотрение методических аспектов применения интегрального метода в системе обеспечения финансовой безопасности банка.

РЕЗУЛЬТАТЫ

Как отмечает Наточеева Н.Н., финансовая безопасность как экономический термин стала использоваться с 1904 года и «введена в оборот тогдашним президентом США Теодором Рузвельтом в связи с безопасностью государства в концепции национальной безопасности» [9].

Также она утверждает, что «обычно термин «финансовая безопасность» применялся при характеристике экономической безопасности государства или региона, то есть на макроуровне» [9].

В экономической литературе «финансовую безопасность редко связывали с предприятием, организацией и еще реже применяли к банкам» [7]. Как правильно заметила Е.И. Воробьева, «финансовая безопасность субъектов хозяйствования и финансовая безопасность государства являются разными уровнями финансовой безопасности социально-экономической системы. Каждый из названных уровней имеет свои собственные сущностные и содержательные характеристики, факторы влияния и конечные результаты» [5].

В экономической литературе преобладает точка зрения, что безопасность банков является частью финансовой безопасности страны. Борщ Л.М. отмечает, что «проблемы банковской сферы являются одновременно и проблемами финансовой безопасности государства» [4]. В продолжение своей мысли она утверждает, что «именно стабильность и надежность банковской системы, усовершенствование банковского менеджмента и укрепление его стратегической составляющей могут обеспечить финансовую безопасность государства» [4].

Большинство ученых рассматривают финансовую безопасность государства как подсистему экономической безопасности государства, в частности О.И. Барановский считает, что «финансовая безопасность государства — это состояние финансовой, валютной, денежно-кредитной, бюджетной, банковской, расчетной, налоговой, таможенно-тарифной, инвестиционной, фондовой системы и системы ценообразования, которое характеризуется устойчивостью и сбалансированностью к влиянию внешних и внутренних негативных влияний, способностью противостоять внешней финансовой экспансии, при этом, обеспечивая финансовую устойчивость (стабильность), экономический рост и эффективное функционирование отечественной экономической системы» [3], с чем мы не можем не согласиться.

На наш взгляд, выделение безопасности банка, как составной финансовой безопасности государства является целиком обоснованным, поскольку, во-первых, отечественные банковские учреждения владеют рычагами прямого влияния на эффективность функционирования инвестиционной, финансовой, производственной и других сфер национальной экономики, во-вторых, от эффективности функционирования банковского сектора зависит объем денежной массы, которая в свою очередь прямо влияет на функционирование реального сектора экономики. Поэтому, правильно будет утверждать, что именно состояние «банковского сектора весомо влияет на уровень финансовой безопасности государства» [4].

В целом, можно констатировать, что проблемным вопросам обеспечения финансовой безопасности банковских учреждений в нашей стране уделено немало внимания. Но ученые в своих работах отмечают «отсутствие единого общепринятого подхода к определению данного понятия, при этом довольно большое количество авторов вообще игнорируют вопрос финансовой безопасности и, как правило, рассматривают или экономическую безопасность банка, или безопасность вообще» [3].

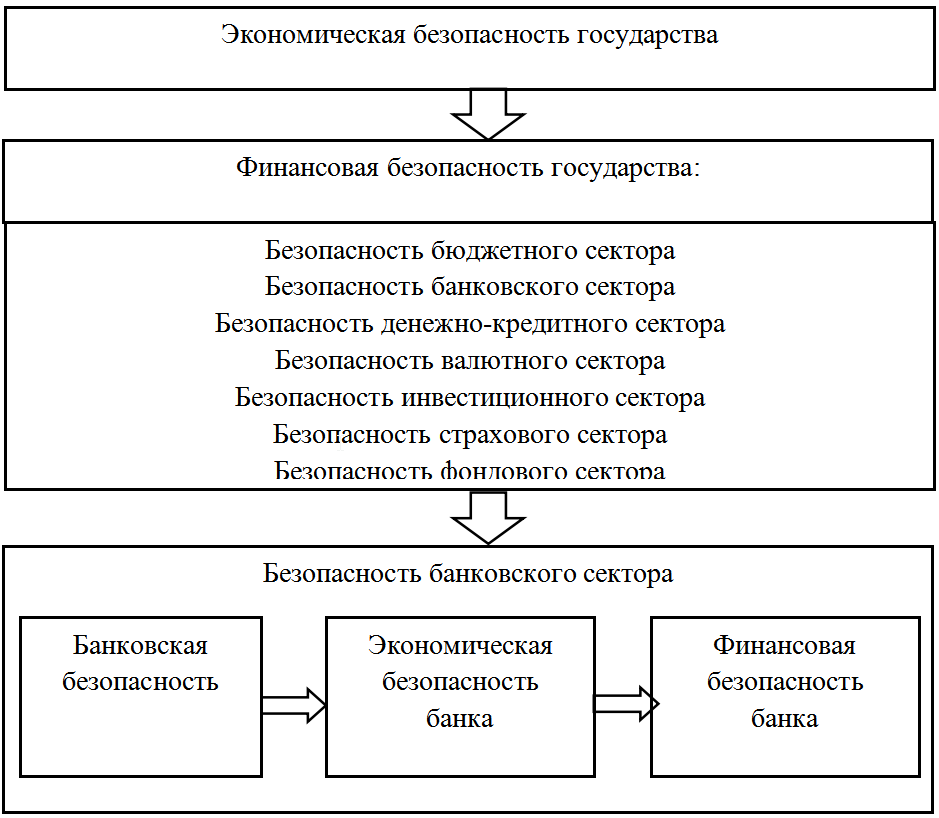

Определение сущности финансовой безопасности банка может осуществляться в такой логической последовательности: банковская безопасность; экономическая безопасность банка; финансовая безопасность банка (рис. 1).

Рис. 1. Логическая последовательность исследования сущности финансовой безопасности банка (Составлено авторами).

При выяснении сущности банковской безопасности отдельные исследователи стараются ввязать воедино действующее законодательство, институты безопасности, отношения между субъектами банковской деятельности, финансовые и экономические интересы экономических агентов[10].

Так, Д.Г. Алексеева считает, что «банковская безопасность — стабильное, финансово устойчивое состояние национальной банковской системы, позволяющее обеспечить беспрерывное осуществление (а также оперативное восстановление после негативного влияния непредусмотренных обстоятельств) ее участниками банковских операций и сделок независимо от имеющихся или потенциальных угроз (рисков)» [1].

Таким образом, банковская безопасность толкуется как определенное состояние; возможность дальнейшего развития; функция государства; регулирование экономических стандартов, обязательных экономических нормативов и требований; деятельность центробанка, государственных органов, а также коммерческих банков по реализации управленческих функций при осуществлении банковских операций и сделок; совокупность технических регламентов и требований.

Другое трактование дает известный исследователь проблем экономической безопасности О.И. Барановский. По его мнению, «финансовая безопасность банка — это совокупность условий, при которых потенциально опасные для финансового состояния банковского учреждения действия или обстоятельства ликвидированы или сведены к такому уровню, при котором они не могут нанести убытков установленному порядку функционирования банка, препятствовать сохранению и воспроизводству его имущества, инфраструктуры и достижению банком уставных целей» [3].

Н.М. Наточеева определяет финансовую безопасность банков «как динамическую характеристику системы элементов, взаимодействие которых позволяет формировать положительные финансовые потоки развития коммерческого банка» [9] и акцентирует внимание на финансовой безопасности ресурсной, кредитной, инвестиционной, доходной и институциональной составных коммерческого банка [9].

Вышерассмотренные сущностные подходы к понятию финансовой безопасности банка отобразим с помощью рисунка 2.

-

финансовая безопасность банка — это совокупность условий, при которых потенциально опасные для финансового состояния банковского учреждения действия или обстоятельства ликвидированы или сведены к такому уровню, при котором они не могут нанести убытков установленному порядку функционирования банка, препятствовать сохранению и воспроизводству его имущества, инфраструктуры и достижению банком уставных целей [3].

-

финансовая безопасности банковской деятельности состоит в обеспечении организационно-управленческих, режимных, технических и профилактических мер, которые гарантируют качественную защиту прав и интересов банка, рост уставного капитала, повышение ликвидности активов, обеспечение возвратности кредитов, сохранение финансовых и материальных ценностей [1].

-

финансовая безопасность банков как динамическая характеристика системы элементов, взаимодействие которых позволяет формировать положительные финансовые потоки развития коммерческого банка [9].

Рис. 2. Сущностные подходы к понятию финансовой безопасности банка в экономической литературе (Составлено на основе [1, 3, 9]).

Среди отечественных экономистов общепризнано, что «в российской науке понятие система финансовой безопасности впервые было применено В.К. Сенчаговым, под которым он понимал создание таких условий функционирования финансовой системы, при которых, во-первых, предельно мала возможность перенаправления финансовых потоков в незакрепленные законодательными актами сферы их использования, во-вторых, до минимума снижена возможность явного злоупотребления финансовыми средствами» [10].

Другой российский профессор В.В. Рудько-Селиванов в 1998 году применил финансовую безопасность к банковским учреждениям своим высказыванием: «Обеспечить безопасность коммерческих банков — значит исключить или нейтрализовать факторы системного риска, по крайней мере, свести их негативное воздействие к минимуму» [10].

Н.Н. Наточеева в своей работе указывает, что, «под системой финансовой безопасности коммерческого банка мы понимаем совокупность элементов, взаимодействие которых позволяет динамично развиваться и формировать положительные финансовые потоки кредитным организациям» [10].

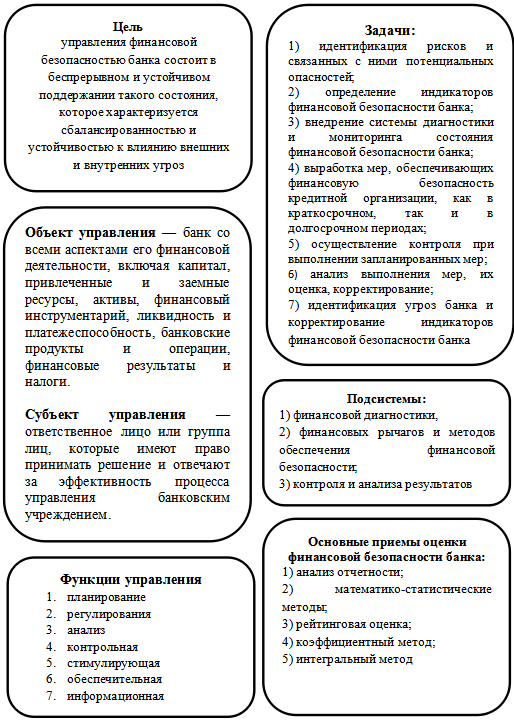

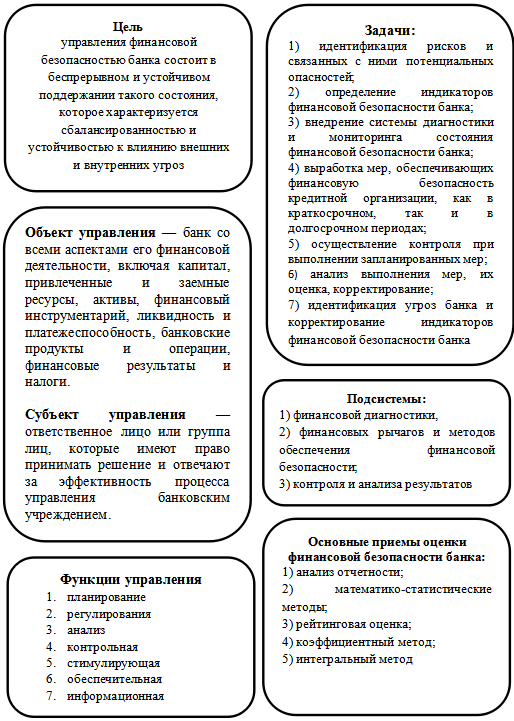

Система управления финансовой безопасностью банковского учреждения отражена на рисунке 3.

Рис. 3. Система управления финансовой безопасностью банка (Составлено авторами).

Таким образом, система обеспечения финансовой безопасности банков — совокупность динамических, способных адаптироваться к изменяемым условиям функционирования и транспарентных, взаимосвязанных и взаимообусловленных элементов, которые базируются на научно обоснованной концепции, стратегии и тактике обеспечения финансовой безопасности, финансовой диагностике последней, стимулах и рычагах, методах и инструментах, контроле и анализе результатов ее обеспечения, а также ее обеспечительных подсистемах.

Всесторонняя и своевременная оценка финансовой безопасности и факторов, которые предопределяют изменение ее уровня, дает возможность выявить уязвимые места в финансовой деятельности банка и обосновать, в случае необходимости, механизм финансовой стабилизации.

В данной работе мы остановимся на таком приеме оценки финансовой безопасности банка, как интегральном методе, который дает возможность представить финансовую безопасность банка как единую количественную обобщенную характеристику. При расчете интегрального показателя, как правило, используется ряд базовых показателей. Существенным недостатком данной методики является то, что весовые коэффициенты, которые учитываются при расчете интегрального показателя, определяются экспертным путем, что может существенно влиять на результаты оценки.

Методика расчета, согласно индикаторному подходу состоит из нескольких этапов.

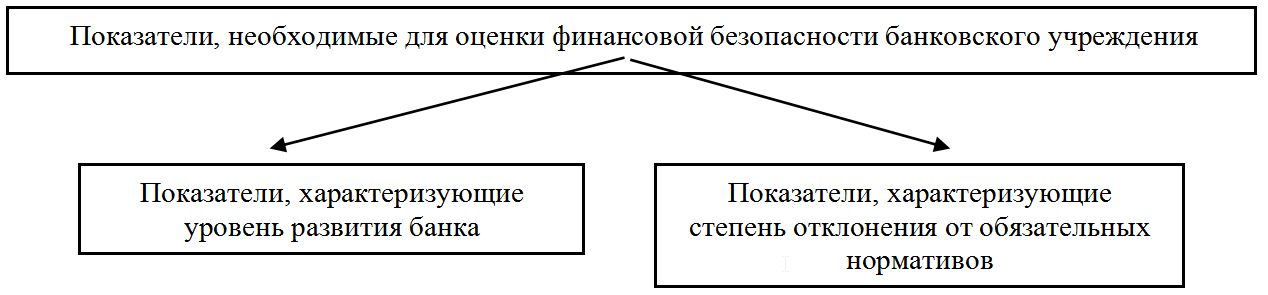

Первый этап включает в себя выбор показателей, характеризующих финансовую безопасность банка. По нашему мнению, все показатели следует разделить на группы (рис. 4).

Рис. 4. Группы показателей для оценки финансовой безопасности банка (Составлено авторами)

В первую группу входят показатели, которые характеризуют изменение основных показателей деятельности банковского учреждения по сравнению с изменением этих показателей в целом по банковской системе Российской Федерации.

К таким показателям относятся:

-

темп прироста собственного капитала;

-

темп прироста активов;

-

рентабельность собственного капитала;

-

рентабельность активов.

Значения банковской системы Российской Федерации выступают в качестве нормативов для данной группы показателей.

Во вторую группу входят обязательные нормативы для кредитных организаций, установленные ЦБ РФ. Они включают следующие показатели.

-

Норматив достаточности собственных средств (Н.1).

-

Норматив достаточности базового капитала (Н.1.1).

-

Норматив достаточности основного капитала (Н.1.2).

-

Норматив мгновенной ликвидности банка (Н2).

-

Норматив текущей ликвидности банка (Н3).

-

Норматив долгосрочной ликвидности банка (Н4).

-

Норматив максимального размера риска на одного заемщика или группу связанных заемщиков (Н6).

На втором этапе для каждого показателя необходимо установить нормативное значение.

Третий этап предполагает вычисление относительного отклонения фактического показателя от нормативного. Для этого используются формулы:

Если направление оптимизации показателя стремится к увеличению:

Если направление оптимизации показателя стремится к уменьшению:

где ai — фактическое значение показателя; — нормативное значение этого же показателя.

На четвертом этапе рассчитывают интегральный показатель финансовой безопасности, для чего можно использовать следующую формулу:

RФБ = (х1 х2 х3 … + хn) / n (3)

Для оценки финансовой безопасности интегральный показатель необходимо сравнить с нормативным, который равен 1. Это объясняется тем, что полученную сумму значений показателей мы делим на их количество.

При этом, уровень финансовой безопасности, рассчитанный по формуле 3, будет усиливаться по мере увеличения интегрального показателя (1 — нормативное значение уровня финансовой безопасности для кредитной оргганизации).

В качестве базы исследования возьмем один из первых частных банков Российской Федерации — «АО «АБ «РОССИЯ», являющийся универсальным финансово-кредитным учреждением, обеспечивающим полный спектр банковских услуг для корпоративных и частных клиентов» [12].

Исходные данные для расчета первой группы показателей представлены в таблице 1.

Таблица 1. Исходные данные для расчета показателей, характеризующих уровень развития банка *

|

Показатели |

2017 год |

2018 год |

2019 год |

|

Темп прироста собственного капитала АО «АБ «РОССИЯ» |

8,0 |

-1,7 |

-14,6 |

|

Темп прироста капитала банковской сети РФ |

0,1 |

9,3 |

6,9 |

|

Темп прироста активов АО «АБ «РОССИЯ» |

21,6 |

20,5 |

-12,0 |

|

Темп прироста активов банковской сети РФ |

6,4 |

10,4 |

2,7 |

|

Рентабельность активов АО «АБ «РОССИЯ» |

0,4 |

0,3 |

0,7 |

|

Рентабельность активов банковской сети РФ |

1,9 |

2,1 |

2,2 |

|

Рентабельность капитала АО «АБ «РОССИЯ» |

7,2 |

6,8 |

15 |

|

Рентабельность капитала банковской сети РФ |

17,4 |

18,8 |

19,7 |

* Составлено на основании [12–13]

Темпы прироста собственного капитала банковской сети РФ имели положительное значение на протяжении 2017–2019 годов, а темпы прироста собственного капитала АО «АБ «РОССИЯ» в 2018–2019 годах имели отрицательную величину (-1,7 % и -14,6 % соответственно), что негативно влияет на финансовую безопасность АО «АБ «РОССИЯ», ведь капитал лежит в основе обеспечения финансовой надежности кредитной организации.

Положительное значение на протяжении 2017–2019 годов (6,4 %, 10,4 % и 2,7 % соответственно) демонстрировали и темпы прироста активов банковской сети РФ. В то же время, темпы прироста активов АО «АБ «РОССИЯ» в 2017–2018 годах имели положительную величину (21,6 % и 20,5 % соответственно), которая значительно превышала среднюю тенденцию на банковском рынке РФ, а в 2019 году — отрицательную величину (-12,0 %) что негативно влияет на финансовую безопасность АО «АБ «РОССИЯ». Таким образом, в 2019 году АО «АБ «РОССИЯ» ухудшило свою финансовую безопасность.

Несмотря на почти двукратный прирост чистой прибыли в 2019 году, показатели рентабельности активов и рентабельности капитала АО «АБ «РОССИЯ» значительно ниже, чем по банковской сети РФ на протяжении 2017–2019 годов. Это позволяет сделать вывод, что с позиции прибыльности финансовая безопасность АО «АБ «РОССИЯ» находится на удовлетворительном уровне, так как имеет положительное значение, но ниже средних тенденций, установившихся по банковскому сектору РФ.

Для расчета единичного показателя финансовой безопасности по данной группе необходимо рассчитать сопоставимые величины показателей (табл. 2).

Таблица 2. Расчет сопоставимых показателей, характеризующих уровень развития АО «АБ «РОССИЯ» *

|

Показатели |

2017 год |

2018 год |

2019 год |

|

Темп прироста собственного капитала |

80 |

-0,1828 |

-2,1159 |

|

Темп прироста активов |

3,3750 |

1,9712 |

-4,4444 |

|

Рентабельность активов |

0,2105 |

0,1429 |

0,3182 |

|

Рентабельность капитала |

0,4138 |

0,3617 |

0,7614 |

|

Единичный показатель финансовой безопасности степени развития банка |

20,9998 |

0,5732 |

-1,3702 |

* Рассчитано авторами

В итоге можно отметить, что единичный показатель степени развития банка постоянно уменьшается, что свидетельствует об ухудшении состояния финансовой безопасности АО «АБ «РОССИЯ». Высокое значение единичного показателя финансовой безопасности степени развития АО «АБ «РОССИЯ» в 2017 году было обеспечено за счет существенного превышения темпов роста собственного капитала, которые в АО «АБ «РОССИЯ» составили 8,0 % против 0,1 % банковской сети Российской Федерации.

Для расчета единичного показателя, характеризующего степень отклонения от нормативов, необходим набор обязательных нормативов, расчет которых представлен в таблице 3

Таблица 3. Значения обязательных нормативов АО «АБ «РОССИЯ», % *

|

Показатели |

2017 год |

2018 год |

2019 год |

Норматив |

|

Норматив достаточности собственных средств (Н.1) |

12,02 |

12,14 |

12,76 |

Не менее 8 |

|

Норматив достаточности базового капитала (Н.1.1) |

7,73 |

7,8 |

7,84 |

Не менее 4 |

|

Норматив достаточности основного капитала (Н.1.1) |

8,42 |

8,57 |

9,64 |

Не менее 6 |

|

Норматив мгновенной ликвидности банка (Н2) |

55,1 |

68,2 |

33,9 |

Не менее 15 |

|

Норматив текущей ликвидности банка (Н3) |

117,4 |

75 |

55,9 |

Не менее 50 |

|

Норматив долгосрочной ликвидности |

40,4 |

36,3 |

41,4 |

Не более 120 |

|

Норматив максимального размера риска на одного заемщика или группу связанных заемщиков (Н6) |

22,1 |

23,7 |

23,9 |

Не более 25 |

* Составлено на основании [12]

Таким образом, АО «АБ «РОССИЯ» выполняет все рассмотренные обязательные нормативы, что подтверждает достаточный уровень управления им и положительно влияет на обеспечение финансовой безопасности банка.

Для расчета единичного показателя финансовой безопасности по данной группе необходимо рассчитать сопоставимые величины по показателям (табл. 4).

Таблица 4. Расчет сопоставимых показателей, характеризующих степень отклонения от обязательных нормативов *

|

Степень отклонения от нормативов |

|||

|

Норматив достаточности собственных средств (Н.1) |

1,5025 |

1,5175 |

1,5950 |

|

Норматив достаточности базового капитала (Н.1.1) |

1,9325 |

1,9500 |

1,9600 |

|

Норматив достаточности основного капитала (Н.1.1) |

1,4033 |

1,4283 |

1,6067 |

|

Норматив мгновенной ликвидности банка (Н2) |

3,6733 |

4,5467 |

2,2600 |

|

Норматив текущей ликвидности банка (Н3) |

2,3480 |

1,5000 |

1,1180 |

|

Норматив долгосрочной ликвидности |

2,9703 |

3,3058 |

2,8986 |

|

Норматив максимального размера риска на одного заемщика или группу связанных заемщиков (Н6) |

1,1312 |

1,0549 |

1,0460 |

|

Единичный показатель финансовой безопасности, характеризующий степень отклонения от обязательных нормативов |

2,1373 |

2,1862 |

1,7835 |

* Рассчитано авторами

Единичный показатель финансовой безопасности, характеризующий степень отклонения от обязательных нормативов, заметно уменьшился в АО «АБ «РОССИЯ» в 2019 году, что объясняется ухудшением значений целого ряда нормативов. Так, ухудшение в 2019 году фактических значений норматива мгновенной ликвидности и особенно норматива текущей ликвидности, вызывает определенные опасения в способности АО «АБ «РОССИЯ» своевременно выполнять взятые на себя обязательства имеющимися активами на временном интервале до 30 дней в ближайшей перспективе, что может негативно сказаться на финансовой безопасности банка. Фактическое значение Н6 на протяжении 2017–2019 годов увеличивалось и приблизилось в 2019 году к предельному значению, установленному Банком России. Поэтому нужно сделать вывод, что требования размера риска на одного заемщика АО «АБ «РОССИЯ» выполняет, но существует риск возможного нарушения, что вызывает определенное беспокойство с позиции обеспечения финансовой безопасности банка.

На наш взгляд, при расчете интегрального показателя финансовой безопасности банка данные группы неравноценны. Это объясняется тем, что во второй группе показатели банка должны соответствовать установленному Банком России нормативному значению и все рассчитанные показатели превышают данный норматив. Введем весомости по группам показателей.

Значимость показателей, группы характеризующей уровень развития банка — 0,75, а значимость группы показателей, характеризующих степень отклонения показателей от нормативов — 0,25.

Рассчитаем интегральный показатель финансовой безопасности банка.

ИПФББ2017 = 20,9998 0,75 + 2,1373 0,25 = 16,2842.

ИПФББ2018 = 0,5732 0,75 + 2,1862 0,25 = 0,9765.

ИПФББ2019 = -1,3702 0,75 + 1,7835 0,25 = -0,5818.

Расчет показал, что интегральный показатель финансовой безопасности банковского учреждения в течение 2017–2019 годов постоянно уменьшался, что свидетельствует об ухудшении уровня финансовой безопасности банка. При этом в 2018 и 2019 годах он меньше установленного норматива, равного 1. Следует обратить внимание на 2019 год, когда интегральный показатель финансовой безопасности банка отрицательный. Полученное значение интегрального показателя финансовой безопасности банка было сформировано вследствие уменьшения в 2019 году по сравнению с 2018 годом совокупных активов и собственного капитала в АО «АБ «РОССИЯ», в то время как банковский сектор Российской Федерации их увеличил.

Следует отметить, что сформированный набор показателей не является окончательным. Для оценки финансовой безопасности можно использовать иной набор показателей, характеризующих деятельность банка.

ВЫВОДЫ

Проведенное исследование дало возможность сделать вывод, что система обеспечения финансовой безопасности кредитной организации представляет собой совокупность элементов, позволяющих банку быть надежным, конкурентоспособным участником рынка банковских услуг.

На обеспечение финансовой безопасности АО «АБ «РОССИЯ» положительное влияние оказало: наличие действующих лицензий на банковскую деятельность, страхование депозитов, длительный период работы банка, развитая сеть структурных подразделений в 33 регионах страны, широкая линейка продуктов и услуг для клиентов, крепкие и устоявшиеся взаимоотношения с крупными предприятиями и организациями, постоянное внедрение инновационных сервисов, стабильность ресурсной базы банка и ее достаточность для финансирования активов, выполнение всех обязательных нормативов, прибыльная деятельность.

Негативное влияние на финансовую безопасность АО «АБ «РОССИЯ» оказывают прежде всего, внешние факторы, среди которых основное место отводится введенным против банка финансовым санкциям западных стран. Главным внутренним негативным факторам является отставание темпов прироста всех ключевых балансовых показателей деятельности АО «АБ «РОССИЯ» от средних тенденций, установившихся в банковском секторе РФ.

Финансовая безопасность АО «АБ «РОССИЯ» находится на удовлетворительном уровне, позволяющая банку и его клиентам уверенно смотреть в будущее, но менеджменту АО «АБ «РОССИЯ» нужно постоянно уделять внимание контролю возникающих рисков и проводить более эффективную работу в конкурентной борьбе на рынке банковских услуг РФ.

Для определения уровня финансовой безопасности кредитной организации ученые применяют разные показатели, которые отображают сложность и разнообразие процессов управления банком, множество факторов, которые влияют на эффективность его деятельности. Необходимо отметить, что они раскрывают только отдельные аспекты финансовой безопасности кредитной организации и не позволяют получить комплексную характеристику. В связи с этим целесообразно рассмотреть возможность построения интегральной оценки финансовой безопасности банка.

Предложенный в работе интегральный показатель дает возможность получить комплексную оценку финансовой безопасности банка, что повысит эффективность управления финансовой безопасностью банковских учреждений.

REFERENCES

- Alekseyeva D.G. Bankovskaya bezopasnost’: pravovyye problemy: avtoref. dis. na soiskaniye uchen. stepeni d-ra yurid. nauk: spets.: 12.00.14 — administrativnoye pravo; finansovoye pravo; informatsionnoye pravo / D.G. Alekseyeva. — M., 2011. — 58 s.

- Artemenko D.A. Mekhanizm obespecheniya finansovoy bezopasnosti bankovskoy deyatel’nosti: avtoref. dis. na soiskaniye uchenoy stepeni kand. ekon. nauk: spets. 08.00.10 — finansy, denezhnoye obrashcheniye i kredit / D.A. Artemenko. — Rostov-na-Donu, 1999. — 32 s.

- Baranovs’kіy O. Bezpeka bankіvs’koі sferі / O. Baranovs’kiy // Vіsnіk Natsіonal’nogo banku Ukraіnі. — 2014. — № 6. — S. 40–47.

- Borshch L.M. Finansovaya bezopasnost’ bankov v sisteme bezopasnosti gosudarstva / L.M. Borshch // Aktual’nyye problemy i perspektivy razvitiya ekonomiki: sbornik statey nauchno-prakticheskoy konferentsii. — Simferopol’, 2015. — S. 10–16.

- Vorobyоva Е.I. Finansovaya bezopasnost’ na mikro- i makrourovnyakh / Е.I. Vorobyоva // Nauchnyy vestnik: finansy, banki, investitsii. — 2012. — № 2 (15). — S. 6–10.

- Vorobyоva Е.I. Otsenka sostoyaniya bankovskoy sistemy Rossii / Е.I. Vorobyоva, Yu.N. Vorobyov // Nauchnyy vestnik: finansy, banki, investitsii. — 2018. — № 2 (43). — S. 57–70.

- Gamza A.A. Osnovy bankovskogo dela: bezopasnost’ bankovskoy deyatel’nosti: ucheb. posobiye dlya SPO / V.A. Gamza, I.B. Tkachuk, I.M. Zhilkin. — 4- ye izd., per. i dop. — M.: Izdatel’stvo Yurayt, 2019. — 432 s.

- Kozlovskiy A.A. Effektivnost’ bankovskoy deyatel’nosti v sisteme obespecheniya ekonomicheskoy bezopasnosti Rossii: avtoref. dis. na soiskaniye uchenoy stepeni kand. ekon. nauk: spets. 08.00.10 — finansy, denezhnoye obrashcheniye i kredit / A.A. Kozlovskiy. — M., 2011. — 17 s.

- Natocheyeva N.N. Finansovyy mekhanizm preodoleniya bankovskikh krizisov dlya obespecheniya ustoychivogo rosta bankovskogo sektora Rossii: avtoref. dis. na soiskaniye uchen. stepeni d-ra ekon. nauk: spets. 08.00.10 — finansy, denezhnoye obrashcheniye i kredit / N.N. Natocheyeva. — M., 2011. — 47 s.

- Natocheyeva N.N. Razvitiye instrumentariya v sisteme obespecheniya finansovoy bezopasnosti kommercheskikh bankov / N.N. Natocheyeva, T.V. Belyanchikova, R.A. Ter-Karapetov // Bankovskiye uslugi. — 2016. — № 10. — S. 17–25.

- Shumilina O.V. Finansovaya bezopasnost’ banka: riski DBO / O.V. Shumilina, I.A. Yezangina // Nauchnyy al’manakh. — 2016. — № 2-1 (16). — S. 392–396.

- Godovyye otchety AO «AB «ROSSIYA» za 2017-2019 goda [Elektronnyy resurs] / AO «AB «ROSSIYA». — Rezhim dostupa: abr.ru/about/corporate-reporting/ (data obrashcheniya: 10.08.2020).

- Statisticheskiye dannyye k sborniku «Obzor bankovskogo sektora Rossiyskoy Federatsii» [Elektronnyy resurs]. — Rezhim dostupa: www.cbr.ru/publ/?PrtId=stability (data obrashcheniya: 10.08.2020).